- L’inflation, les pénuries de main-d’œuvre et la hausse des taux d’intérêt freineront la croissance du Canada et entraîneront une légère récession en 2023.

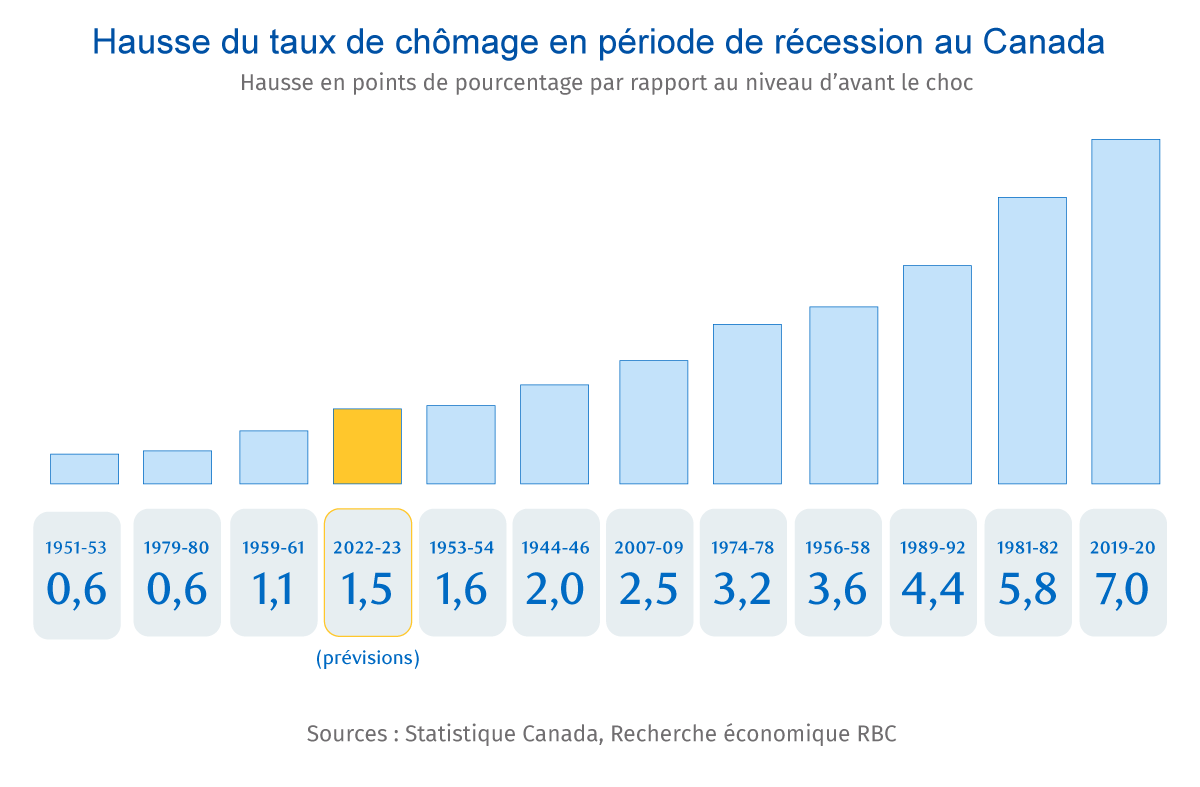

- Le taux de chômage augmentera l’an prochain, mais son niveau demeurera moins élevé que celui des récessions précédentes.

- Si les hausses de taux limitent la croissance, elles sont nécessaires pour juguler l’inflation et calmer la surchauffe de l’économie.

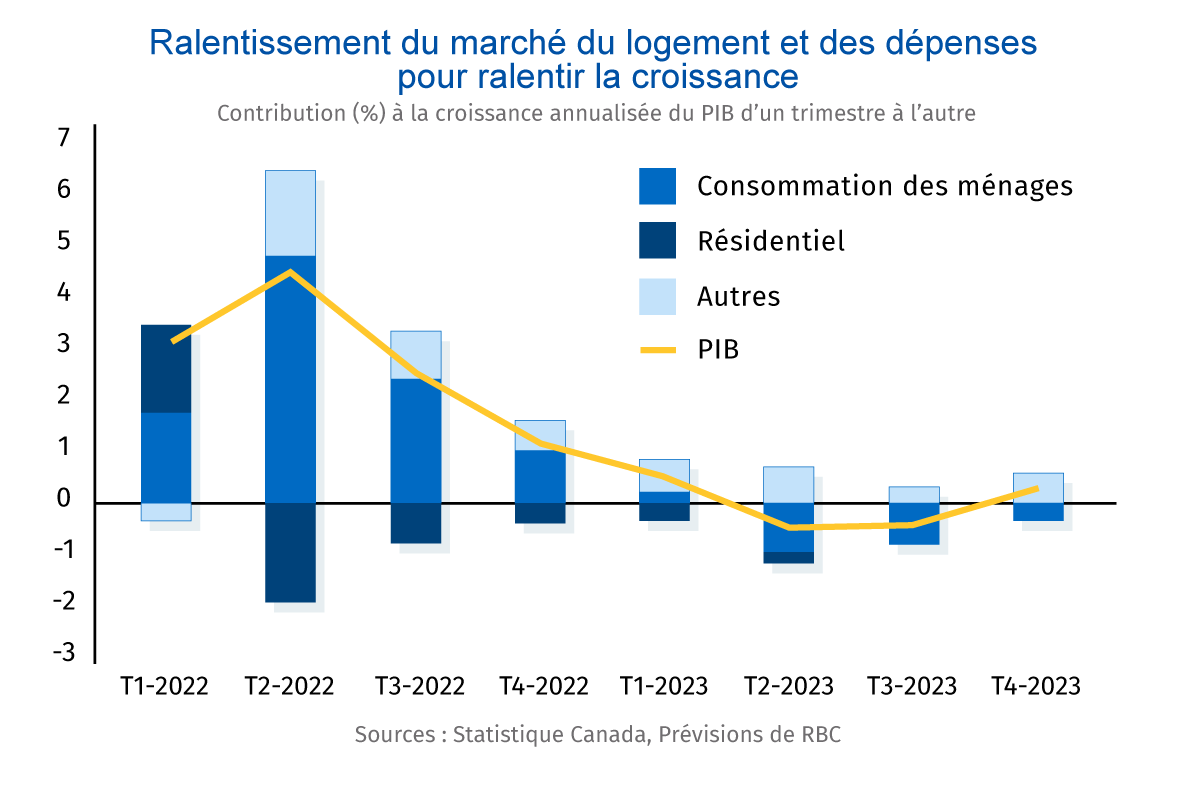

- Les dépenses des ménages, en hausse depuis la levée des mesures de confinement, ralentiront à mesure que la flambée des prix, les taux d’intérêt et le chômage toucheront les ménages.

- Conclusion: cette récession sera modérée et de courte durée d’un point de vue historique, et elle se résorbera dès que l’inflation se stabilisera suffisamment pour que les banques centrales abaissent leurs taux.

Au Canada, les pressions économiques se font sentir

Une fois le sommet atteint, la seule issue possible est la chute. La croissance économique du Canada a tourné à plein régime après avoir été paralysée par la pandémie. Toutefois, les effets d’une pénurie de main-d’œuvre historique et de la hausse des prix de l’alimentation et de l’énergie et des taux d’intérêt commencent à se faire sentir. Ces pressions feront probablement plonger l’économie dans une récession modérée en 2023.

Les Canadiens continuent d’alimenter la reprise dans les secteurs du voyage et de l’hôtellerie, et la hausse des produits de base à l’échelle mondiale a permis de stimuler le secteur minier. Cependant, les entreprises peinent à trouver les travailleurs nécessaires pour accroître leur production. En juin, le nombre de postes vacants dépassait de près de 70 % celui d’avant la pandémie, et les entreprises en quête de personnel devaient rivaliser pour attirer près de 9 % de chômeurs en moins. Parallèlement, la flambée des prix réduit le pouvoir d’achat des Canadiens à la pompe et à l’épicerie.

Cette récession ne sera toutefois pas aussi grave que celles observées par le passé

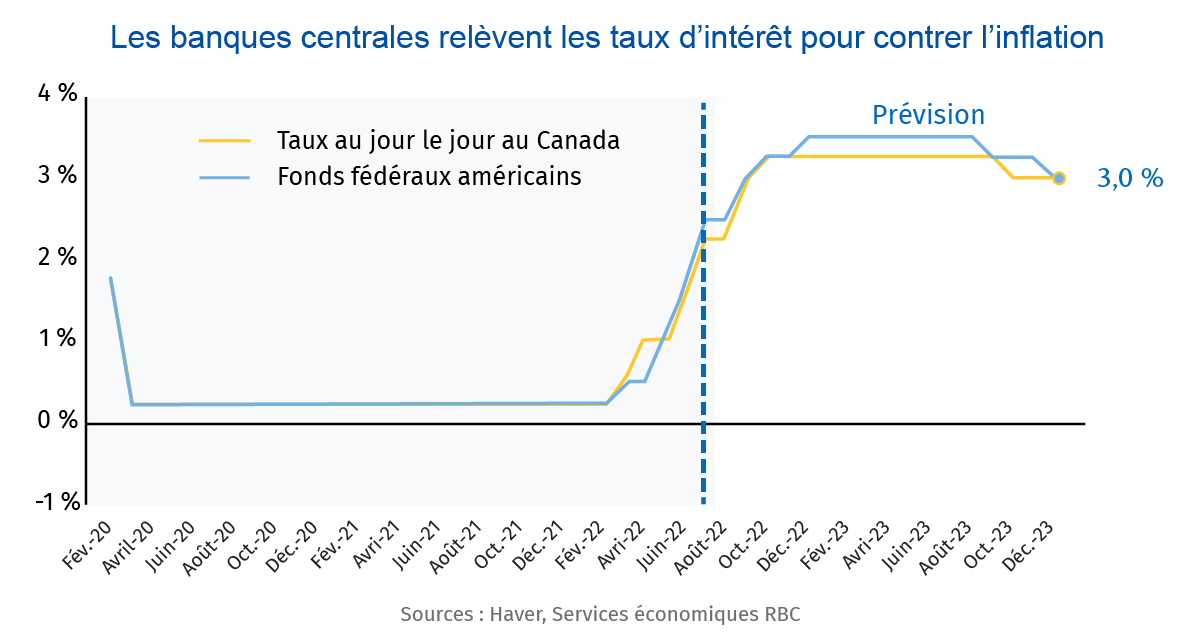

Au Canada comme à l’étranger, les banques centrales augmentent les taux de façon musclée pour ralentir la demande des ménages et lutter contre l’inflation. Au Canada, une bonne partie de la pression sur les prix est attribuable à des facteurs externes, comme la flambée des prix de l’énergie et de l’agriculture causée par les perturbations des chaînes d’approvisionnement, dont la guerre en Ukraine est en partie responsable.

Ces pressions ont été intensifiées par la forte demande intérieure de logements et de services, tandis que la pénurie de main-d’œuvre fait grimper les salaires. Le taux de chômage canadien se situe désormais un point complet sous l’hypothèse de RBC de son niveau neutre (non-inflationniste) à long terme. Au fur et à mesure que la récession s’installera l’année prochaine, ce taux devrait augmenter de 1 ½ point de pourcentage supplémentaire pour atteindre 6,6 %.

Ces pertes d’emploi surviendront dans un contexte où les Canadiens sont aux prises avec la hausse des prix et des coûts du service de la dette (des facteurs qui ont touché le plus durement les ménages à faible revenu). Nous estimons néanmoins que ce ralentissement sera modéré selon les normes historiques. En effet, un taux de chômage de 6,6 % resterait inférieur de plus de 2 points de pourcentage au sommet de 8,7 % atteint lors de la récession de 2008/2009.

Des taux plus élevés sont nécessaires pour contenir les anticipations inflationnistes

Bien que la hausse des taux poussera techniquement le Canada vers une récession, la Banque du Canada n’a plus d’autre choix que d’agir. L’inflation est restée trop vigoureuse pendant trop longtemps et commence à s’immiscer dans les attentes à long terme des entreprises et des consommateurs. Les attentes inflationnistes plus élevées pourraient se réaliser, ce qui rendrait les entreprises plus susceptibles de transférer les hausses de coûts à leurs clients et les consommateurs plus disposés à les payer (et à exiger des salaires plus élevés). Si les Canadiens estiment que l’inflation dépassera largement la fourchette cible de la banque, qui est de 1 à 3 %, cela pourrait marquer la fin de près de trois décennies de politique de ciblage de l’inflation exceptionnellement efficace. Des hausses de taux d’intérêt beaucoup plus importantes et plus dommageables pourraient également être nécessaires pour ancrer à nouveau les prix.

La hausse du taux d’inflation prévu à cinq ans a poussé la Réserve fédérale américaine à relever ses taux de 75 points de base en juin. La Banque du Canada étant confrontée à une augmentation similaire, on peut s’attendre à une hausse au moins aussi importante au Canada le 13 juillet. Et aucune des deux banques ne s’arrêtera là. La Réserve fédérale américaine et la Banque du Canada devraient toutes deux relever leurs taux à 3,5 % et 3,25 %, respectivement, d’ici la fin de 2022. Il s’agit d’un taux suffisamment haut pour limiter considérablement la croissance, en particulier au Canada, où la dette des ménages est très élevée.

Le ralentissement de la croissance à l’étranger aura des retombées sur le Canada

Même sans hausse des taux, les pénuries de main-d’œuvre au Canada et à l’étranger nuisent à la croissance. L’économie américaine a reculé au premier trimestre et, bien que nous prévoyions une légère progression au deuxième trimestre, il suffirait d’une erreur de prévision majeure pour que la croissance soit négative lors de cette période. Nous nous attendons à ce que le taux de chômage américain atteigne 4 % à la fin de l’année et grimpe à près de 5 % en 2023. Parallèlement, les marchés émergents devront faire face à la hausse des prix de l’alimentation et de l’énergie, à des coûts d’emprunt élevés et à la vigueur du dollar américain. En Chine, les perturbations causées par la pandémie continuent à brider la croissance.

Ce recul de la demande extérieure minera la croissance canadienne.

La montée en flèche des dépenses des ménages s’essoufflera plus tard cette année

Les ménages canadiens ont épargné plus de 300 milliards de dollars depuis la fin de 2019, ce qui stimule les dépenses et intensifie les pressions inflationnistes.

Néanmoins, l’essentiel de l’épargne est détenu par les ménages à revenu élevé, ce qui rend les groupes à faible revenu plus vulnérables à la hausse des taux et des prix. Les marchés du logement ont considérablement ralenti, les prix étant passés de niveaux record cet hiver à des baisses au printemps. Nous anticipons une baisse de 10 % des prix de l’immobilier dans l’année à venir, ce qui déduirait plus de 800 milliards de dollars à la valeur nette des ménages.

Ce retournement de situation n’estomperait qu’en partie la flambée de 2 400 milliards de dollars des actions immobilières depuis 2019. Il n’en reste pas moins que les Canadiens se sentiront

« moins riches », ce qui les incitera à dépenser moins sur le marché immobilier et ailleurs.

La hausse des taux devrait s’inverser, mais pas avant que l’inflation ne soit rétablie

Les tensions inflationnistes à l’échelle mondiale pourraient atteindre de nouveaux sommets. Les coûts d’expédition ont diminué. De plus, la demande exceptionnellement forte de biens – qui a donné lieu à des problèmes de chaîne d’approvisionnement et à une hausse du coût des intrants – commence à ralentir, alors que les consommateurs du monde entier réorientent leurs dépenses vers les services qui n’étaient pas offerts pendant le confinement. Une grande partie de la flambée des prix du blé qui a suivi l’invasion de l’Ukraine par la Russie s’est inversée.

La hausse des prix se poursuit à un rythme effréné et l’inflation ne ralentira pas durablement tant que la demande ne diminuera pas. Après quoi, les banques centrales abaisseront à nouveau les taux d’intérêt. Parallèlement, un ralentissement tant au Canada qu’à l’étranger contribuera à atténuer l’inflation. Un taux de chômage de 6,6 % au Canada en 2023 serait à peine supérieur au niveau de « plein emploi » à long terme. Nous pensons que cette faiblesse ne mettra pas longtemps à se résorber en 2024 et au-delà.

Voir les prévisions de Économique RBC pour le Canada et les États-Unis.

Nathan Janzen travaille à RBC depuis 2008, où il s’occupe principalement de la couverture des perspectives macroéconomiques du Canada et des États-Unis. Il est titulaire d’une maîtrise en économie de l’Université McMaster et d’un baccalauréat en économie de l’Université de Regina.

Claire Fan est économiste à RBC. Elle se concentre sur les tendances macroéconomiques et est chargée d’établir des prévisions relatives au PIB, au marché du travail et à l’inflation pour le Canada et les États-Unis, en fonction des principaux indicateurs.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus