- Point clé : Le fait de s’écarter des cibles budgétaires réduit la crédibilité des gouvernements et augmente le risque de crédit pour les investisseurs en obligations. Toute hausse des coûts de financement du gouvernement fédéral finira par ruisseler sur les entreprises et les ménages.

- Les récents budgets provinciaux ont généralement révélé une détérioration du contexte budgétaire. La faiblesse de l’économie et l’augmentation rapide des dépenses ont pesé lourdement sur les soldes budgétaires et gonflé la dette publique.

- Il ne fait aucun doute que le gouvernement fédéral subit des pressions semblables, mais il doit faire preuve de discipline dans le prochain budget. Il ne doit pas tenir pour acquise son excellente cote de risque souverain.

Les gouvernements s’écartent de leurs cibles budgétaires

Le gouvernement fédéral et la plupart des grandes provinces ont établi des cibles budgétaires pour s’attaquer à l’endettement élevé et s’assurer de maintenir leur souplesse à long terme. La rigueur de ces cibles varie considérablement, allant de l’orientation générale de la charge de la dette (telle qu’établie au niveau fédéral) au taux d’endettement précis (le plus souvent le ratio de la dette nette au PIB), en passant par la part de l’intérêt. Ces cibles sont en général adoptées pour limiter la charge de la dette provinciale ou fédérale – afin d’établir la crédibilité et de susciter la confiance chez les électeurs et sur les marchés financiers.

Le gouvernement fédéral et les gouvernements de l’Ontario, du Québec, de l’Alberta et du Manitoba sont de ceux qui ont ainsi mis en place des cibles budgétaires, mais il devient de plus en plus difficile de les observer. L’Ontario, par exemple, n’a pas respecté l’une de ses cibles budgétaires (ratio de la dette nette au revenu de moins de 200 %) dans son budget de 2024, à peine un an après l’adoption de la mesure. Le Québec et le Manitoba s’écartent également de leurs cibles, ce qui envoie des signaux négatifs aux investisseurs en obligations.

Fléchissement de l’économie, l’inflation pèse sur les finances publiques

La pandémie et ses répercussions économiques ont considérablement perturbé les recettes et les dépenses des gouvernements. La crise sanitaire initiale et le choc économique ont conduit à des déficits exorbitants. Toutefois, les mesures de soutien sans précédent et la levée des mesures de confinement ont ouvert la voie à une relance économique rapide qui a garni les coffres du gouvernement. La flambée de l’inflation a aussi contribué (au début) à la hausse marquée des prix des biens et services, qui a accru les recettes du gouvernement grâce à l’augmentation de l’assiette de la taxe de vente.

Cette manne inattendue est maintenant terminée. Les finances du secteur public s’érodent à mesure que la croissance du produit intérieur brut nominal ralentit et que l’inflation élevée accroît la pression sur les dépenses.

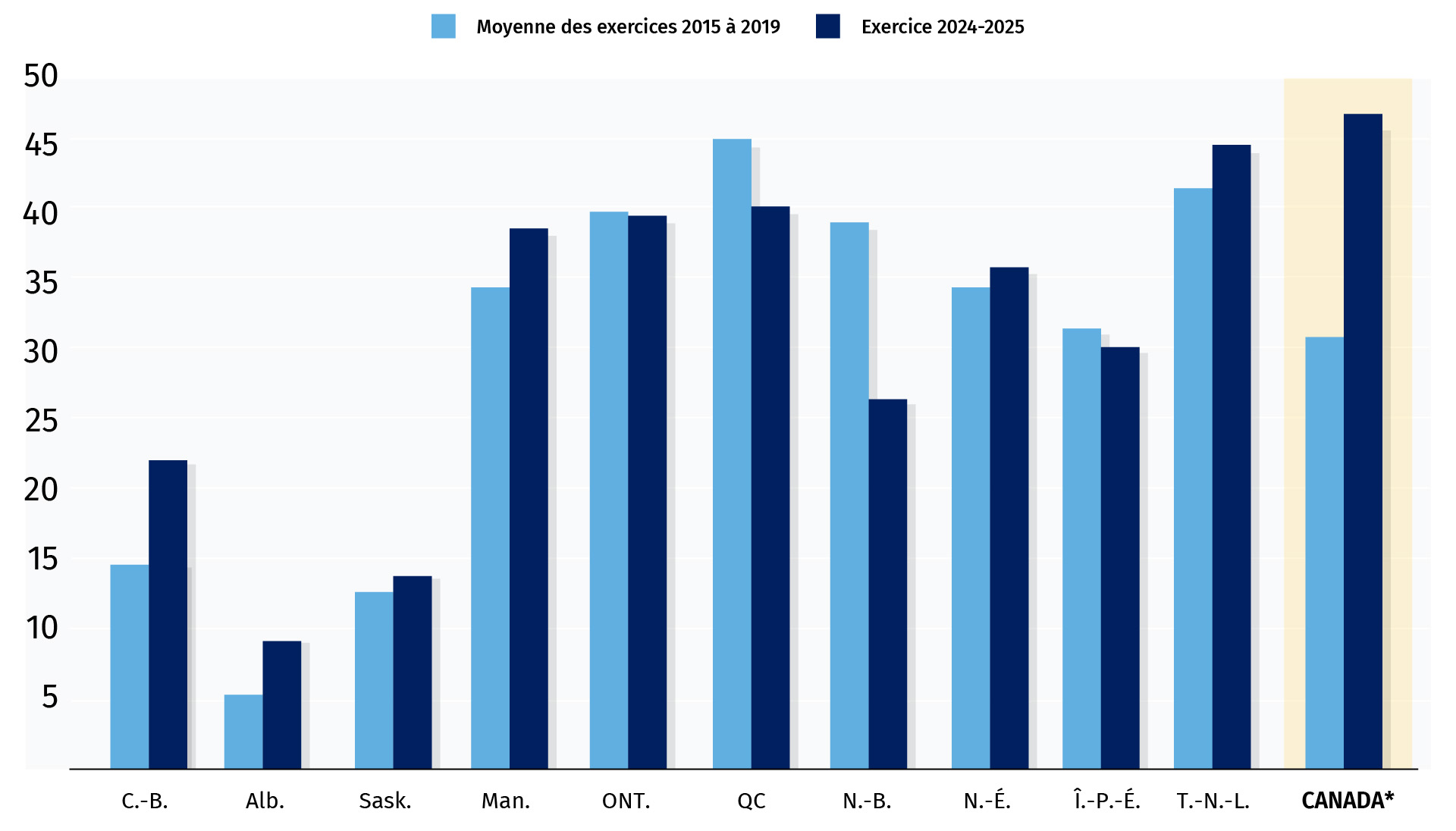

Hausse de l’endettement des gouvernements par rapport aux

niveaux d’avant la pandémie dans la plupart des territoires

Ratio de la dette nette au PIB, en %

Sources : Comptes publics, budget de 2024, Services économiques RBC

* : Énoncé économique de l’automne 2023

Par conséquent, le fardeau de la dette de la plupart des provinces est plus lourd qu’avant la pandémie. Pire encore, toutes les provinces (sauf l’Alberta et le Nouveau-Brunswick) s’attendent maintenant à accroître leur fardeau de la dette nette au moins jusqu’à l’exercice 2025-2026. Le prochain budget fédéral comprendra aussi des révisions à la hausse du fardeau de la dette, ce qui laisse peu de marge de manœuvre pour respecter les cibles budgétaires.

Certaines provinces paieront plus pour rembourser leur dette

La détérioration des finances publiques entraîne souvent une augmentation des coûts de financement des gouvernements (en présumant que tous les autres facteurs restent constants). Lorsque les finances du secteur public s’érodent, le risque associé à la dette canadienne par rapport à d’autres pays augmente – risque contre lequel les investisseurs en obligations veulent obtenir compensation sous la forme d’une hausse du rendement en revenu par rapport à d’autres territoires.

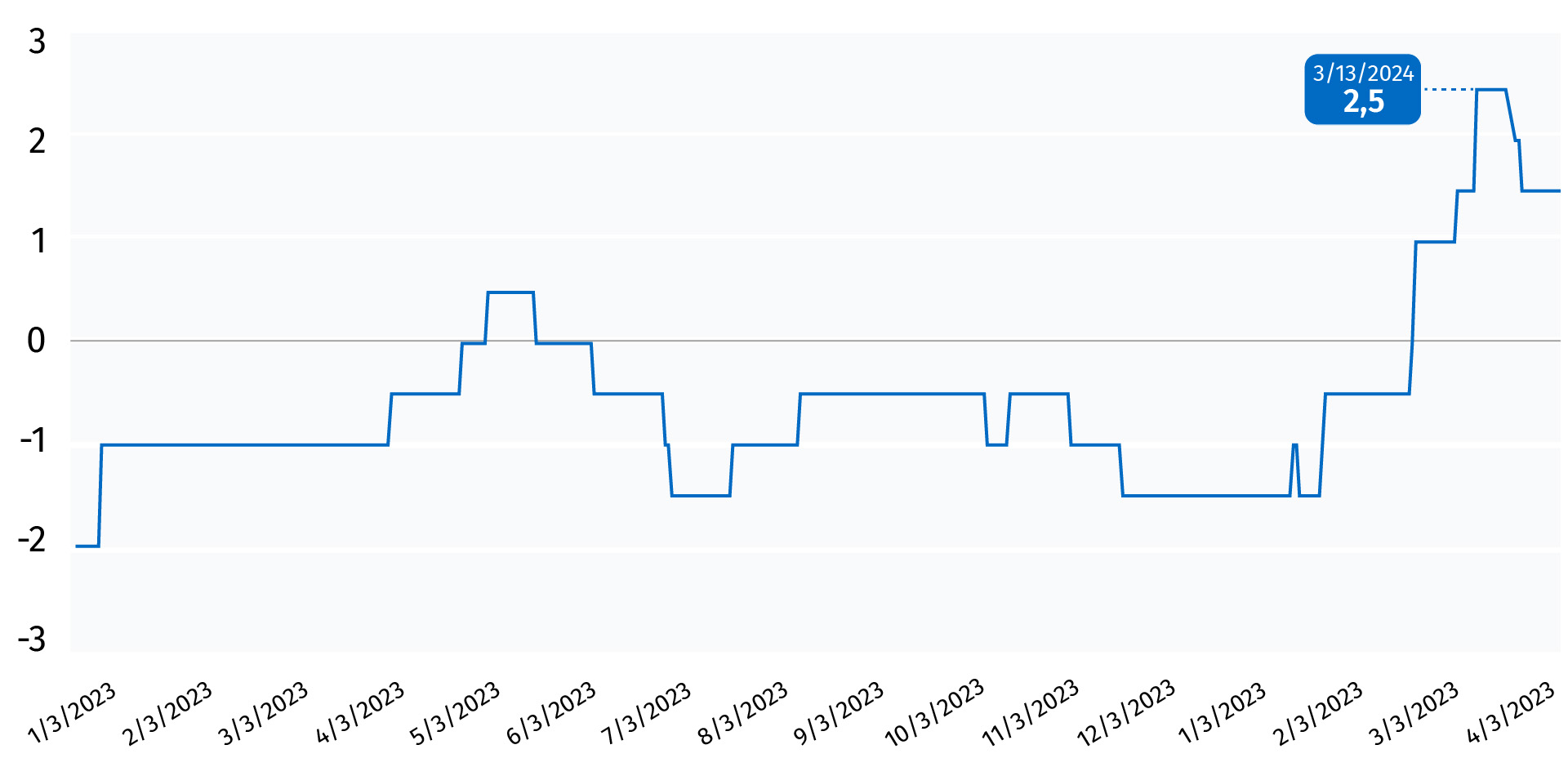

Nous l’avons déjà constaté au niveau provincial. Le budget de 2024 du Québec (qui a été publié le 12 mars, avant celui de l’Ontario) comprenait des plans accroissant le fardeau de la dette et éloignant le gouvernement de son ratio de la dette nette au PIB cible de 30 % d’ici 2037-2038.

Les marchés obligataires ont eu tôt fait d’intégrer la détérioration de la situation financière de la province, avec pour effet de porter l’écart entre les taux des obligations à 10 ans de l’Ontario et du Québec à son niveau maximal depuis un an. En conséquence, le gouvernement du Québec devra encore une fois assumer un coût de service de la dette plus élevé que celui de l’Ontario.

L’écart entre les taux des obligations à 10 ans du Québec et de

l’Ontario fluctue à la suite du dépôt du budget du Québec

Écart entre les taux des obligations à 10 ans du Québec et de l’Ontario, en points de base

Source : Services économiques RBC

La hausse des coûts de service de la dette se répercutera sur les ménages et les entreprises

Le gouvernement fédéral, en élaborant son budget, ne doit pas ignorer ce qui s’est passé au Québec. Tout signe de relâchement de l’emprise sur les finances publiques se traduira par une réaction semblable des marchés obligataires, ce qui augmentera le coût d’emprunt relatif de la dette souveraine du Canada.

Bien que le Canada affiche une excellente cote de risque souverain une semaine avant le dépôt du budget, les paramètres clés indiquent que sa situation budgétaire est l’une des plus vulnérables par rapport aux autres économies cotées AAA. Le Canada est donc plus exposé à une décote que les autres pays de la même catégorie.

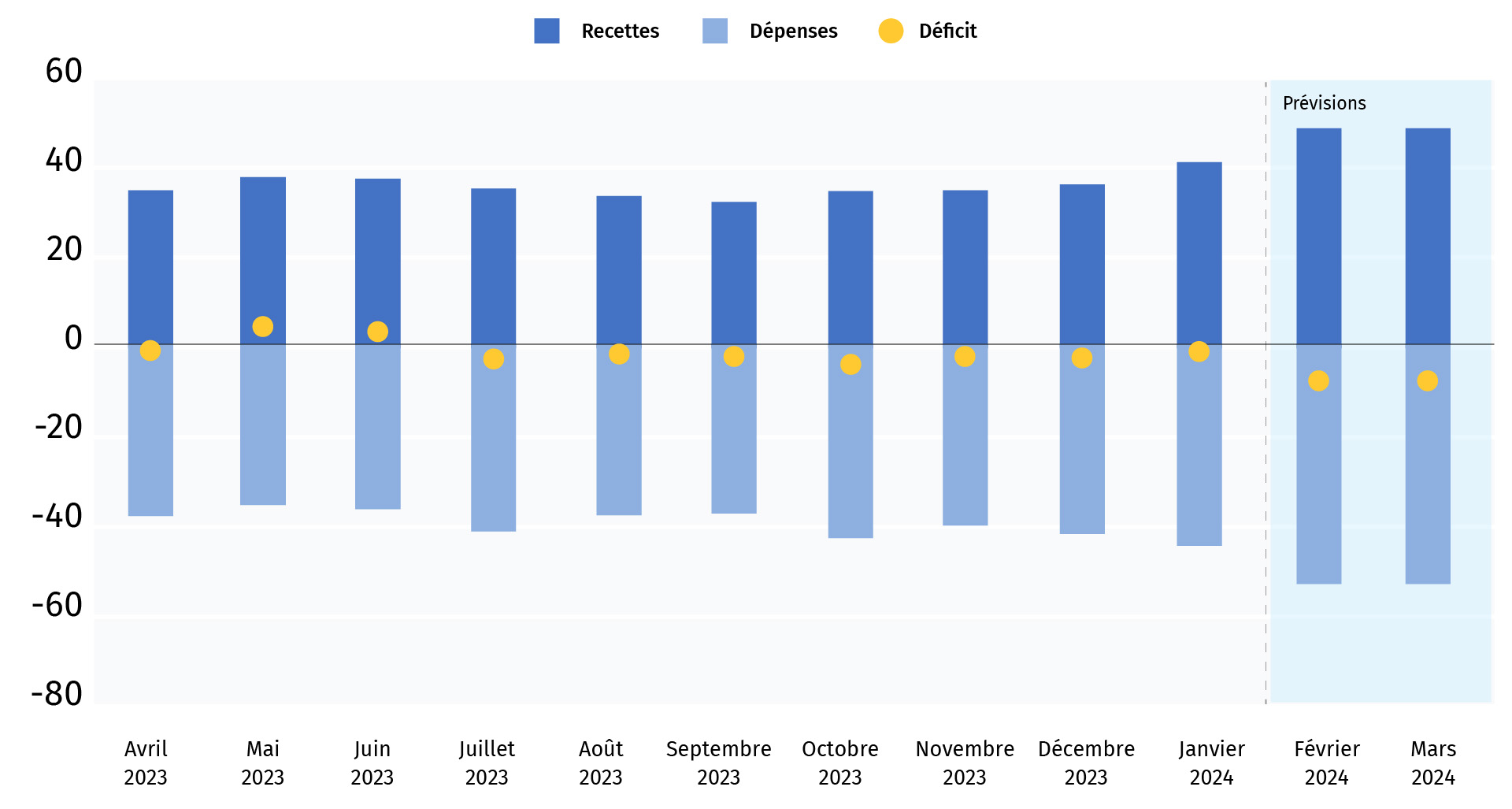

Le gouvernement fédéral verra-t-il l’augmentation des revenus dont il a besoin pour atteindre le déficit cible ?

Recettes et dépenses mensuelles du gouvernement du Canada pour l’exercice 2023-2024, en milliards de dollars

Sources : La revue financière du gouvernement du Canada, Services économiques RBC

Même si la hausse des déficits et des coûts d’emprunt d’État associés peut sembler un problème lointain à de nombreux Canadiens, elle peut finir par avoir des conséquences pour la plupart des ménages et des entreprises.

Le gouvernement fédéral joue un rôle spécial sur les marchés financiers. Sa cote de risque souverain influe sur les taux d’emprunt de toutes les entités infranationales, y compris les gouvernements provinciaux et les grands emprunteurs comme les banques. Les taux imputés par ces dernières aux consommateurs – pour les prêts hypothécaires et les autres prêts – sont étroitement liés à la cote de l’État.

Par conséquent, tous les Canadiens ont intérêt à ce que le gouvernement fédéral atteigne ses cibles budgétaires. Nous espérons qu’Ottawa fera preuve de discipline budgétaire dans le budget de la semaine prochaine.

Rachel Battaglia est économiste à RBC. Elle est membre du groupe d’Analyse macroéconomique et régionale et fournit des analyses des perspectives macroéconomiques provinciales.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus