- L’épargne accumulée par les Canadiens pendant la pandémie continue de fructifier : elle a atteint environ 350 G$ au troisième trimestre de 2022.

- Toutefois, cette épargne continue d’être répartie de manière inégale, les Canadiens à revenu élevé se taillant la part du lion.

- La hausse de l’inflation et des paiements de dettes a déjà englouti la modeste épargne des ménages à faible revenu. On s’attend à ce que cette tendance se poursuive, car ces ménages empruntent davantage pour payer des biens et services essentiels.

- Conclusion : À l’aube d’une récession, l’asymétrie dans l’épargne entraînera plus de difficultés pour les Canadiens à faible revenu. Les personnes à revenu élevé ne dépenseront probablement pas leur épargne, alors que les ménages à faible revenu continueront d’être coincés par la hausse du coût de la vie.

L’énorme quantité d’épargne amassée pendant la pandémie est toujours intacte

Nous avons indiqué dans un précédent article que l’épargne des Canadiens avait atteint un niveau record durant la crise de la COVID-19. Grâce à l’aide gouvernementale, combinée à une réduction des occasions de dépenses, l’épargne des ménages a grimpé à environ 350 G$ à la fin du troisième trimestre de 2022. Ce chiffre est supérieur aux taux tendanciels d’avant la pandémie.

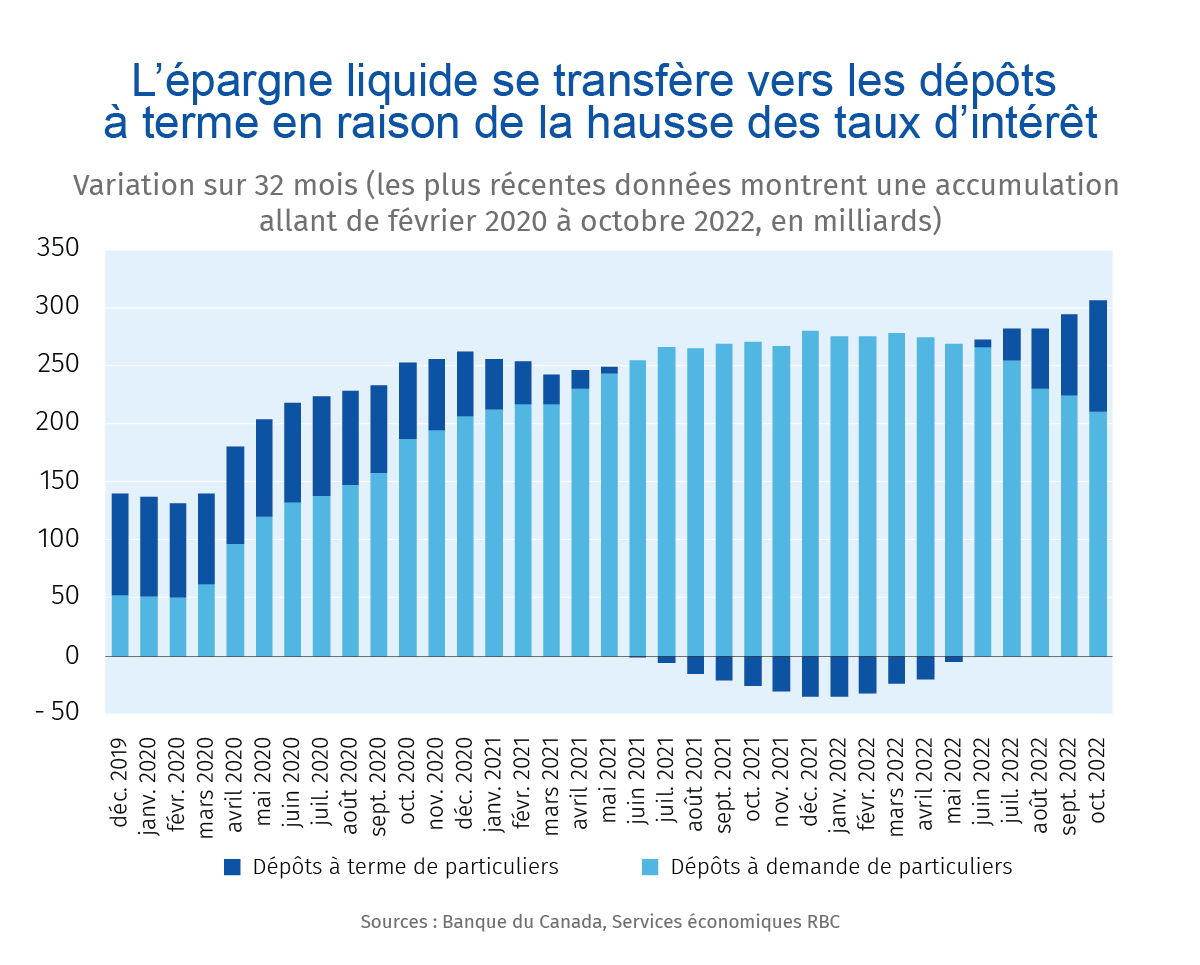

Le rythme a ralenti à mesure que les programmes de transfert gouvernementaux s’estompaient et que les restrictions liées à la pandémie s’atténuaient, mais la somme de l’épargne excédentaire ne s’est pas encore réduite. Les dépôts dans les banques à charte (dont les retraits immédiats sont autorisés) ont commencé à diminuer. Cependant, au lieu de financer les dépenses de consommation, cet argent a été réorienté vers les dépôts à terme (qui immobilisent les liquidités à plus long terme, mais offrent un rendement supérieur du fait de la hausse des taux d’intérêt).

Autrement dit, la remontée des dépenses des ménages canadiens après la période de confinement a été entièrement soutenue par les revenus gagnés. Cette situation a été rendue possible par une reprise rapide sur les marchés du travail au premier semestre de l’année, qui a compensé la baisse de l’aide gouvernementale.

La flambée du coût de la vie a creusé l’écart d’épargne entre les personnes à faible revenu et celles à revenu élevé

Le coût de la vie continuera d’augmenter pour les ménages canadiens. Un recul de l’inflation signifie seulement que le rythme de croissance des prix sera plus lent. De plus, l’effet retardé des majorations de taux d’intérêt en 2022 poussera le coût du service de la dette des ménages à la hausse, ce qui accentuera la pression sur leurs finances. Selon nos prévisions actuelles, d’ici la fin de 2023 les ménages devront consacrer la proportion record de 16 % de leur revenu disponible au remboursement de dettes, ce qui réduira le revenu courant utilisé pour les dépenses.

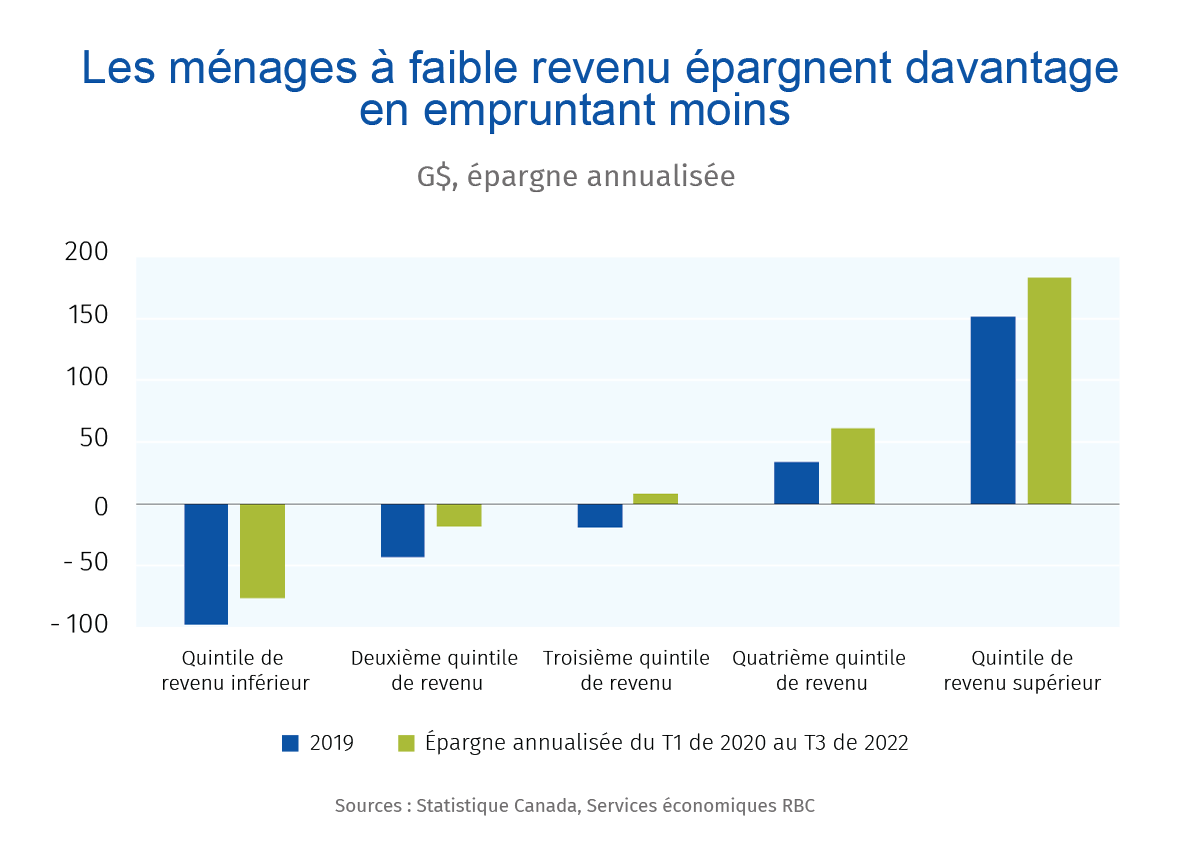

Cette dynamique pèsera le plus lourdement sur les ménages à faible revenu, ceux qui disposent des plus petites réserves d’épargne. En effet, plutôt que d’épargner davantage pendant la pandémie, les ménages à faible revenu ont tout simplement emprunté moins. Selon Statistique Canada, l’épargne moyenne par ménage parmi les 40 % de personnes ayant les revenus les plus faibles était déjà négative au premier trimestre de 2020. Au troisième trimestre de 2022, elle a chuté de 12 % de plus par rapport à ces niveaux, en raison de l’augmentation du coût de la vie. À titre de comparaison, l’épargne des 40 % de personnes ayant les revenus les plus élevés a augmenté de 28 % pendant la même période.

Ces ménages fortunés continueront probablement d’épargner. La flambée des taux d’intérêt, le recul marqué des prix de l’immobilier et la baisse de la valeur des actifs sur les marchés financiers ont sapé la confiance des consommateurs, ce qui les amène généralement à épargner davantage, et non moins. Comme nous l’avons mentionné dans des études antérieures, la valeur nette des ménages, qui a grimpé en flèche pendant la pandémie, n’est plus un moteur, mais un frein à la croissance des dépenses. Plus de 1 000 G$ d’actifs ont été anéantis durant les deuxième et troisième trimestres de l’année dernière lors du repli des marchés immobiliers et financiers. Et bien que la valeur nette soit encore supérieure aux niveaux d’avant la pandémie, ces facteurs ont fait que les Canadiens se sentent beaucoup moins riches.

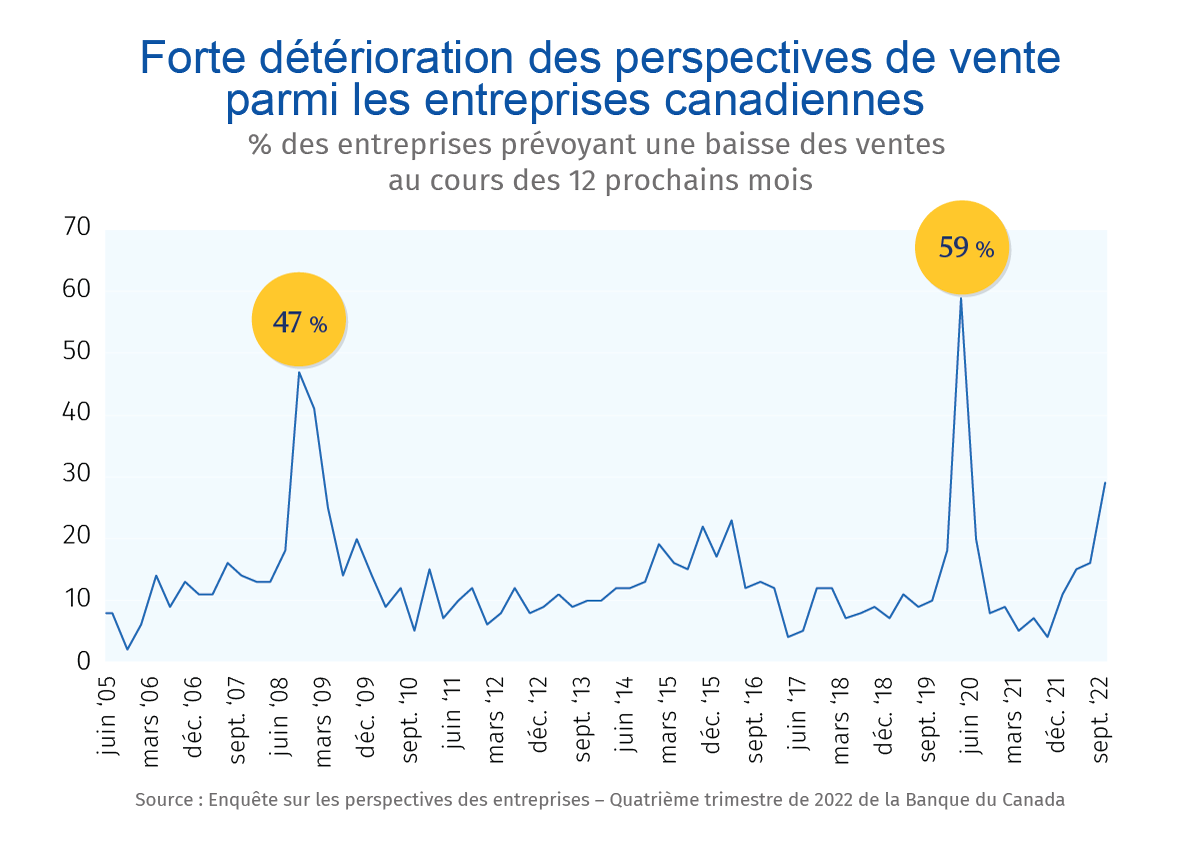

L’épargne élevée n’empêchera pas une récession

Nous prévoyons encore une récession « modérée » au premier semestre de 2023, car les hausses de taux d’intérêt des banques centrales calment la surchauffe de l’économie. Les résultats de la dernière Enquête sur les perspectives des entreprises menée par la Banque du Canada ont déjà révélé des signes de détérioration dans la demande des consommateurs. L’enquête a également montré que les entreprises s’attendent à une baisse nette de leurs ventes, surtout parmi celles qui dépendent des dépenses de logement et de consommation.

L’épargne des ménages à revenu élevé est suffisamment importante : elle équivaut aux dépenses consacrées à l’alimentation et à la restauration pendant 4,5 ans avant la pandémie. De ce fait, les dépenses de consommation pourraient s’avérer plus résistantes que prévu. Toutefois, une nouvelle envolée des dépenses discrétionnaires entraînerait sans doute une hausse de l’inflation et des taux d’intérêt, voire une récession plus profonde. Pour les Canadiens à faible revenu, des réserves d’épargne liquide beaucoup plus faibles pourraient se traduire par une année beaucoup plus difficile.

Nathan Janzen travaille à RBC depuis 2008, où il s’occupe principalement de la couverture des perspectives macroéconomiques du Canada et des États-Unis. Il est titulaire d’une maîtrise en économie de l’Université McMaster et d’un baccalauréat en économie de l’Université de Regina.

Claire Fan est économiste à RBC. Elle se concentre sur les tendances macroéconomiques et est chargée d’établir des prévisions relatives au PIB, au marché du travail et à l’inflation pour le Canada et les États-Unis, en fonction des principaux indicateurs.

Naomi Powell, directrice de la rédaction, Services économiques et leadership avisé RBC, dirige la publication de Point clé.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus