- La hausse des prix et des coûts d’emprunt touchera l’ensemble des ménages canadiens, mais plus particulièrement ceux à faibles revenus.

- Si le taux du financement à un jour remonte à 2 % comme prévu, le remboursement des dettes du ménage canadien moyen augmentera de près de 2 000 $, soit de 15 % environ, cette année et en 2023.

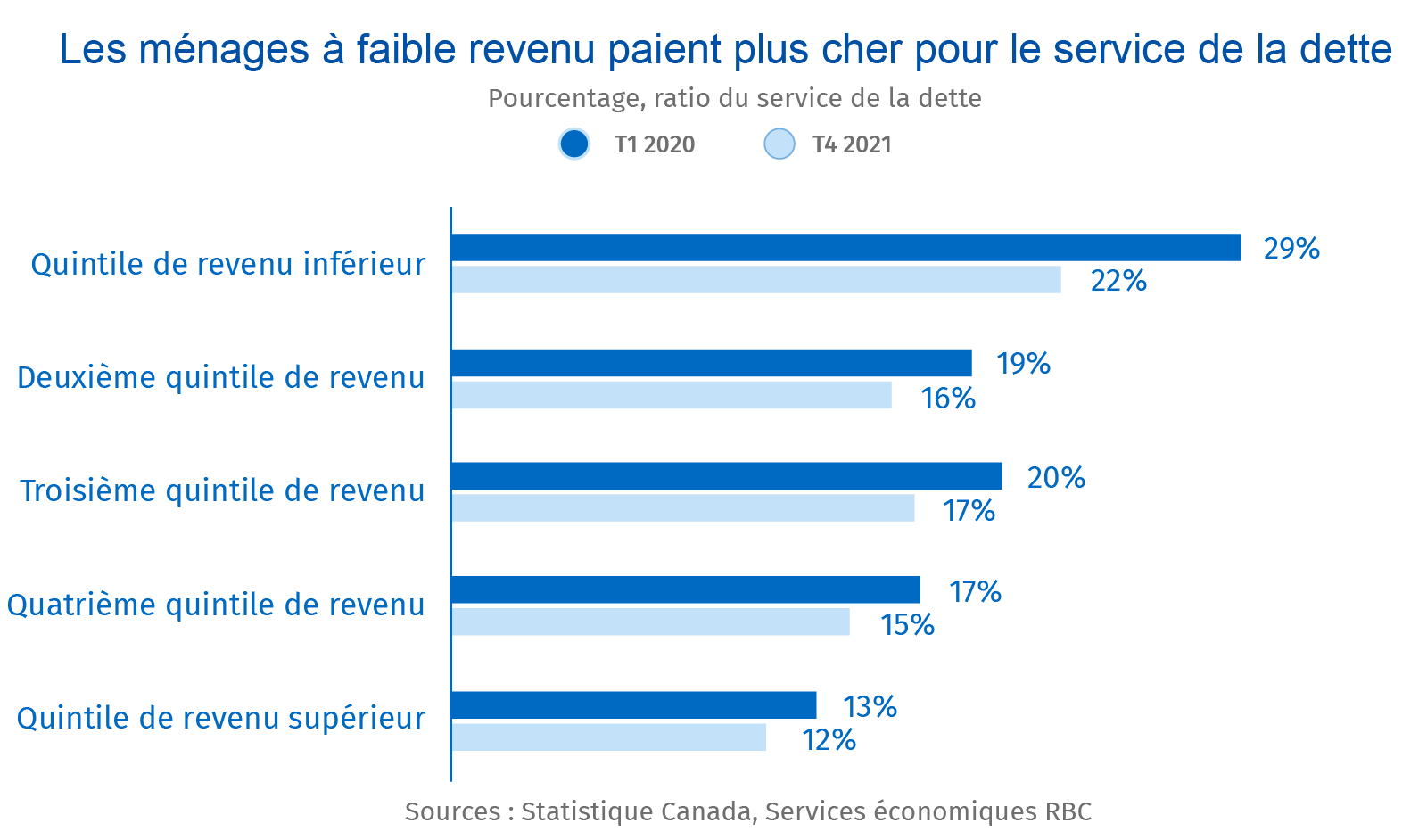

- La hausse du ratio d’endettement sera beaucoup plus prononcée pour les Canadiens à faibles revenus, soit le double de celle observée pour les ménages à revenus élevés, jusqu’en 2023.

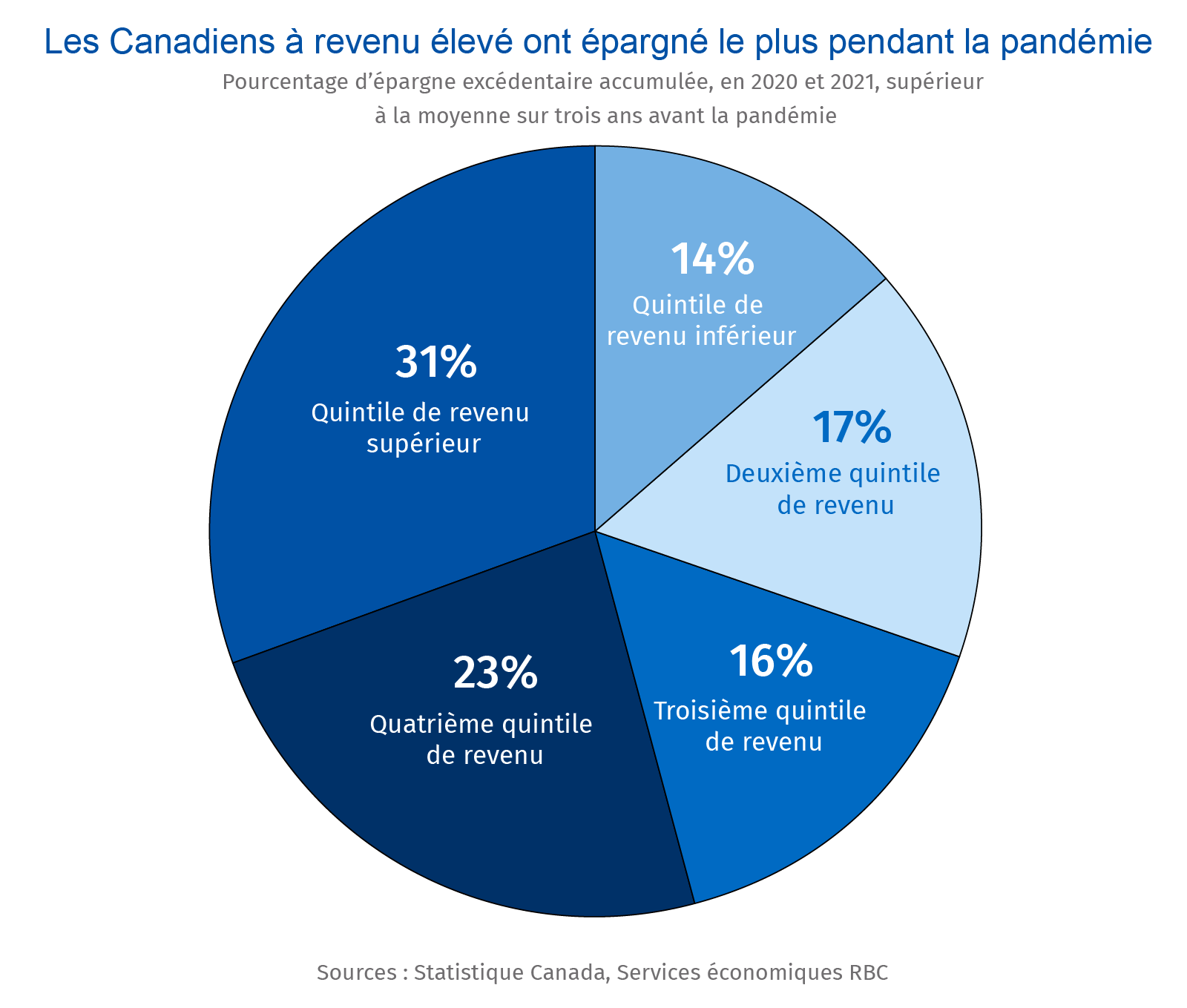

- L’épargne de 300 milliards de dollars accumulée durant la pandémie permettra peut-être d’atténuer le choc. Cependant, les personnes qui gagnent le moins ne détiennent que 14 % de cette somme alors que la part des personnes qui gagnent le plus s’établit à 31 %.

- En résumé : La flambée d’inflation et la progression des taux d’intérêt exerceront les pressions les plus fortes sur les Canadiens à faibles revenus, dont le fardeau ne fera qu’augmenter en 2023.

La dette des Canadiens s’est alourdie pendant la pandémie

La dette hypothécaire n’a pas seulement augmenté pendant la pandémie, elle a explosé. Bon nombre de Canadiens ont voulu profiter de la faiblesse des coûts d’emprunt pour déménager dans un logement plus grand. Le montant des prêts hypothécaires a donc grimpé de 150 milliards de dollars par année en moyenne en 2020 et en 2021. C’est presque le double de la croissance annuelle enregistrée de 2015 à 2019. Fin 2021, les prêts hypothécaires représentaient plus de 70 % de l’endettement global des ménages. À titre de comparaison, le montant des crédits à la consommation (cartes de crédit, prêts aux particuliers et marges de crédit) a diminué en 2020.

Nous prévoyons que le taux du financement à un jour atteindra 2 % d’ici le mois d’octobre et ce seuil pourrait même être dépassé. La hausse des taux d’intérêt entraînera évidemment une hausse des coûts d’emprunt, au point que le ménage canadien moyen devra consacrer près de 2 000 $ de plus au remboursement de ses dettes d’ici la fin de 2023. La capacité de dépenser sera donc amoindrie, en particulier pour les ménages qui se trouvent dans le quintile des revenus les plus bas et dont 22 % des revenus après impôt sont affectés au service de la dette (incluant le capital hypothécaire et les intérêts). En revanche, les ménages du quintile de revenus les plus élevés dépensent juste la moitié de ce montant. La hausse du ratio d’endettement (montant de revenus disponibles nécessaire pour pouvoir effectuer les remboursements) sera aussi beaucoup plus prononcée pour les Canadiens à faibles revenus jusqu’en 2023, soit le double de celle observée pour les ménages à revenus élevés.

Les ménages à faibles revenus ont une épargne moins garnie et sont donc moins protégés contre les difficultés

La pandémie a non seulement eu pour effet d’accroître la dette, elle a aussi permis aux ménages canadiens de se constituer une épargne de 300 milliards de dollars. Il s’agit d’un filet de sécurité substantiel, suffisant pour assurer la totalité des remboursements de la dette des ménages canadiens pendant un an et demi.

Toutefois, cette épargne n’est pas répartie de façon égale. Près du tiers du montant total appartient aux ménages qui gagnent le plus (environ 178 000 $ par an) et moins du cinquième est détenu par ceux qui gagnent le moins (environ 34 000 $ par an). Pour ces derniers, l’épargne excédentaire a simplement servi à réduire la part des emprunts, une grande partie des liquidités ayant été utilisée pour rembourser les prêts à la consommation. Ces ménages disposent maintenant d’un coussin beaucoup plus mince pour se protéger de l’augmentation rapide des coûts d’emprunt.

Ces Canadiens seront les plus durement touchés par la hausse des prix

L’augmentation des remboursements de la dette n’est pas le seul facteur qui réduit le revenu réel des ménages. Au Canada, l’IPC pour le mois de mars a atteint 6,7 %. À part ceux des vêtements et des chaussures, tous les prix ont augmenté et de façon plus prononcée. L’envolée des prix entamera profondément le pouvoir d’achat des Canadiens à faibles revenus, qui doivent généralement affecter une part beaucoup plus importante de leurs revenus aux achats de consommation.

Si les achats de 2019, avant la pandémie, étaient effectués aujourd’hui, ils accapareraient 10 % de plus du revenu net de ces ménages, contre seulement 3,5 % de plus pour les ménages qui gagnent le plus.

Trouver le juste milieu : des hausses de taux d’intérêt musclées risquent d’accentuer le ralentissement

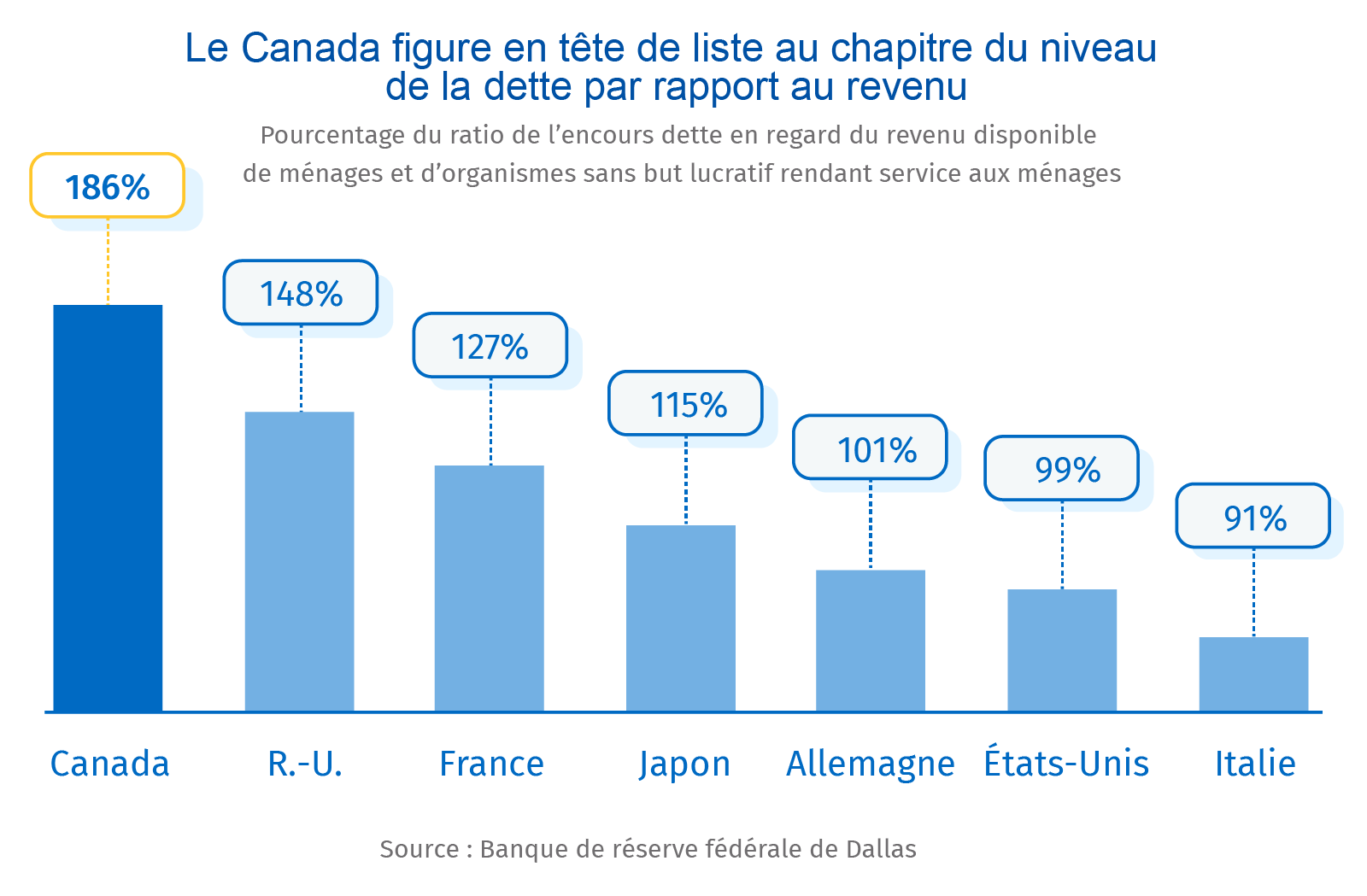

L’étroitesse du marché du travail continuera d’alimenter la croissance des salaires qui, de concert avec l’épargne accumulée, soutiendra les dépenses de consommation à court terme. Cependant, les Canadiens figurent déjà parmi les personnes les plus endettées au monde. Même en tenant compte de la progression des salaires, un relèvement rapide du taux du financement à un jour portera la part des revenus disponibles nécessaire au remboursement de la dette au-delà des niveaux d’avant la pandémie. Combinée à la flambée des prix des biens courants, cette hausse réduira considérablement les revenus réels des Canadiens à faibles revenus.

Si le taux montait à plus de 3 %, c’est-à-dire à la limite supérieure de la fourchette à long terme jugée « neutre », la croissance économique qui est déjà freinée par les limites de la capacité de production et les pénuries de main-d’œuvre ralentirait encore davantage. À ce stade du cycle économique, le défi pour la Banque du Canada consiste à relever les taux d’intérêt suffisamment pour enrayer l’inflation, afin d’alléger les pressions sur les Canadiens, tout en évitant de provoquer un ralentissement. La tâche s’annonce difficile.

Claire Fan est économiste à RBC. Elle se concentre sur les tendances macroéconomiques et est chargée d’établir des prévisions relatives au PIB, au marché du travail et à l’inflation pour le Canada et les États-Unis, en fonction des principaux indicateurs.

Nathan Janzen travaille à RBC depuis 2008, où il s’occupe principalement de la couverture des perspectives macroéconomiques du Canada et des États-Unis. Il est titulaire d’une maîtrise en économie de l’Université McMaster et d’un baccalauréat en économie de l’Université de Regina.

Naomi Powell s’est jointe au groupe Leadership avisé RBC en 2020. Elle est responsable de l’édition et de la rédaction d’articles pour les groupes Services économiques RBC et Leadership avisé RBC. Avant de se joindre à RBC, elle a travaillé comme journaliste économique au Canada et en Europe, et, plus récemment, elle a réalisé des reportages sur le commerce international et l’économie pour le Financial Post.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus