Principales constatations

- Les États-Unis s’apprêtent à restructurer les chaînes logistiques importantes et à rapatrier certaines activités de fabrication afin de répondre aux défis que posent la sécurité nationale, la résilience, la reprise post-pandémique et les changements climatiques.

- Une nouvelle stratégie commerciale continentale pourrait redonner de l’élan au secteur des exportations, l’un des moteurs importants de la croissance économique au Canada, les portant vers un objectif ambitieux, mais raisonnable d’augmentation de 1 000 milliards de dollars* d’ici 2030.

- Les priorités de M. Biden en matière de climat pourraient stimuler les investissements dans les technologies de captage du carbone, le marché des technologies de captage, d’utilisation et de stockage du carbone ayant potentiellement une valeur de 12 milliards de dollars par année au Canada et de 90 milliards de dollars aux États-Unis.

- La prédilection des États-Unis pour les véhicules électriques, les batteries et l’énergie propre pourrait être bénéfique pour les entreprises canadiennes, lesquelles s’emploieront à répondre à la demande intérieure croissante.

- Pour obtenir des mandats et des investissements majeurs dans la fabrication de pointe, le Canada devra s’attaquer à ses problèmes de compétitivité de longue date et à la diminution de sa part de marché aux États-Unis.

- Les changements qui touchent les échanges commerciaux sont susceptibles de perturber les secteurs au centre des exportations du Canada, soit l’automobile, l’énergie, les métaux et les minéraux, lesquels équivalent à plus de la moitié des exportations totales vers les États-Unis, soit 227 milliards de dollars en 2019.

- Parmi les avantages du Canada, notons une expertise en technologies propres, un accord de libre-échange avec les États-Unis et le Mexique, et d’énormes gisements de ressources naturelles essentielles à la fabrication d’appareils électroniques.

- La capacité du Canada de conserver ou de gagner des éléments de grande valeur dans les chaînes logistiques nécessitera de nouveaux investissements dans la formation professionnelle et un programme d’immigration stratégique.

- Il faut prendre conscience du caractère urgent de la situation. Des dizaines de milliers d’emplois dans le secteur canadien de l’automobile seront peut-être menacés si les entreprises ne se mettent pas à fabriquer des pièces destinées aux véhicules électriques, puisque d’autres pays se disputent cette place au sein des chaînes logistiques.

* Toutes les valeurs sont en dollars canadiens, à moins d’indication contraire.

La reconstruction de la puissance d’exportation du Canada

LE PROBLÈME

L’AVANTAGE

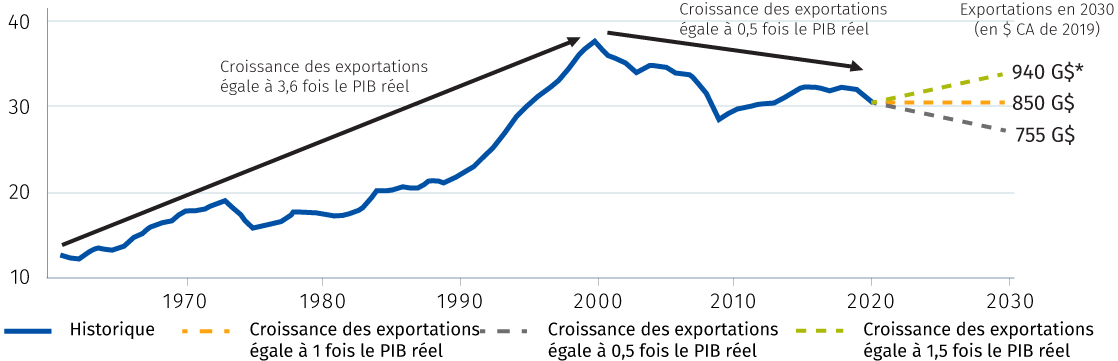

Trois scénarios pour les futures exportations du Canada

Volume des exportations de biens et de services en part du PIB réel

Source: Services économiques RBC | *L’élimination de l’écart entre les scénarios de croissance la plus faible et de croissance la plus forte pourrait se traduire par une augmentation de la valeur des exportations canadiennes d’un billion de dollars d’ici 2030.

Pourquoi est-ce important ?

L’évolution des priorités des États-Unis donne l’occasion au Canada de regagner le terrain

C’est le début d’une nouvelle ère pour les échanges commerciaux au Canada, qui ne vise pas seulement les tarifs applicables aux produits laitiers, à l’acier et au bois d’œuvre. Il est également question des changements climatiques, des droits du travail et de ceux qui maîtriseront les technologies de l’avenir.

Le principal partenaire commercial du Canada, les États-Unis, s’efforce d’ouvrir les chaînes logistiques au cœur du commerce international dans le but de les réorganiser en fonction des nouvelles priorités liées à la sécurité nationale, à l’environnement et aux travailleurs. Pour l’administration Biden, ces nouveaux réseaux d’approvisionnement constitueront le fondement d’une stratégie industrielle conçue pour « rapatrier » la production en sol américain, pour mettre fin à des décennies de pertes d’emplois et pour faire de l’Amérique un chef de file mondial en matière de véhicules électriques, de batteries, de réseaux 5G et de semi-conducteurs.

Dans le cas du Canada, ils représentent une occasion de regagner le terrain perdu. Au cours des dernières années, le Canada a vu la compétitivité de ses exportations diminuer en raison de la baisse de sa part du marché américain dans un contexte de croissance économique attribuable aux investissements résidentiels et aux dépenses de consommation. Une nouvelle stratégie commerciale continentale, fondée sur des alliances stratégiques en matière de chaînes logistiques avec les États-Unis, pourrait aider le Canada à rétablir le rôle de son secteur d’exportation à titre de principal moteur de croissance.

Elle pourrait également revitaliser les secteurs traditionnels comme l’automobile, l’énergie et les métaux sur lesquels ont longtemps reposé les exportations du Canada. En 2019, ils ont représenté plus de la moitié de l’ensemble des expéditions vers les États-Unis, soit 227 milliards de dollars. Comme ces secteurs sont perturbés par les changements mondiaux visant l’adoption de technologies plus vertes, l’intégration du Canada dans les nouvelles chaînes logistiques aux États-Unis pourrait leur permettre de saisir des occasions de croissance plus élevée.

Une stratégie continentale donnerait par ailleurs au Canada un point d’ancrage dans un contexte commercial mondial en évolution rapide, qui subira de plus en plus l’influence de la course à la domination technologique entre les États-Unis et la Chine. Le président Joe Biden s’est engagé à « remporter la lutte pour l’avenir contre la Chine » en renforçant l’innovation américaine et en constituant une masse critique d’alliés pour contrer sa puissance économique. Son plan visant à « mieux rebâtir » amènera des investissements de billions de dollars afin de mettre à jour les infrastructures des États-Unis comme les autoroutes, les ponts et les conduites d’eau et d’égout, ainsi que de soutenir les industries stratégiques au moyen de contrats d’approvisionnement du gouvernement, d’incitatifs fiscaux et de subventions.

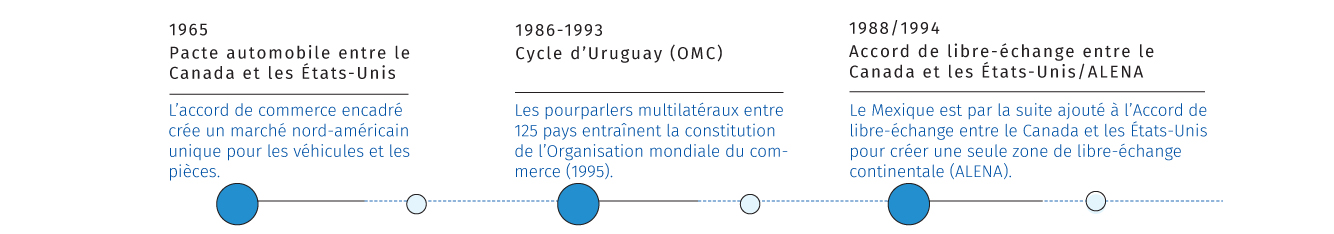

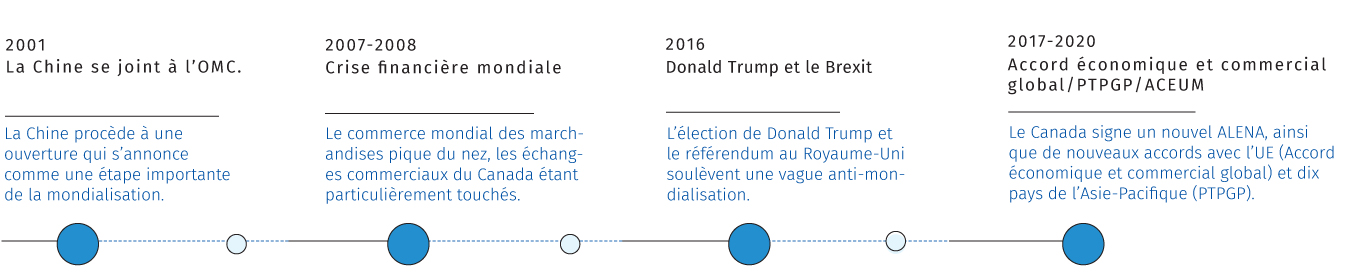

Dates déterminantes pour le commerce international canadien

Parallèlement, Pékin se dirige déjà vers la deuxième moitié de sa stratégie « Fabriqué en Chine 2025 », dans le cadre de laquelle l’autosuffisance en matière de technologies essentielles est également un objectif central.

Pendant que cette course s’intensifie, les pays du monde entier élaborent leurs propres stratégies économiques de relance. La COVID-19 a bouleversé les mécanismes du commerce mondial, rendant les usines chinoises, dont l’exploitation était fiable depuis des années grâce à la fabrication efficace de produits à moindre coût, extrêmement vulnérables. Au fil des fermetures de ces installations, les faiblesses des chaînes logistiques de biens essentiels sont apparues au grand jour. Les pénuries d’équipement de protection individuelle, de vaccins et d’autres produits qui en ont résulté ont affermi les intentions des décideurs de créer des sources d’approvisionnement sûres. Elles ont accéléré la transition vers des blocs commerciaux régionaux et des technologies plus vertes, et ont créé de nouvelles occasions de croissance. Par exemple, un regain d’intérêt pour les questions climatiques pourrait engendrer d’importants investissements dans les technologies émergentes comme le captage du carbone, puisque la taille des marchés de cette technologie pourrait, selon nos estimations, atteindre 12 milliards de dollars par année au Canada et 90 milliards de dollars aux États-Unis.

Le Canada jouit d’avantages considérables dans ce nouveau contexte commercial. Il possède une expertise en technologies propres, est profondément intégré aux chaînes logistiques militaires et automobiles nord-américaines, a conclu un accord de libre-échange avec les États-Unis et le Mexique et possède des gisements de chaque minéral essentiel utilisé dans la production de batteries de véhicules électriques. Le Canada est un chef de file de l’innovation en IA, laquelle est essentielle à l’avenir des véhicules autonomes et électriques, et il produit le plus grand nombre de brevets par million de personnes parmi les pays du G7 et la Chine. En outre, plus qu’à tout autre moment au cours des dernières années, les objectifs du Canada et des États-Unis concordent, puisque les deux pays cherchent à décarboniser l’économie et à atteindre zéro émission nette d’ici 2050.

Il y a loin de la coupe aux lèvres. Le Canada devra gérer sa relation commerciale avec la Chine, même s’il cherche à jouer un rôle dans la stratégie américaine visant à réduire le pouvoir économique de Beijing. Alors que les autres pays se disputeront un rôle dans les chaînes logistiques qui soutiennent l’économie la plus riche du monde, le Canada devra quant à lui démontrer comment une approche coopérative peut faire progresser les objectifs des deux pays. De plus, comme M. Biden envisage d’importantes mesures incitatives pour attirer les investissements aux États-Unis, les gouvernements du Canada devront prendre en considération des changements réglementaires et des politiques semblables pour attirer les investissements vers le nord. Le Canada doit agir rapidement afin de participer aux chaînes logistiques qui sous-tendront la quatrième révolution industrielle.

L’évolution des chaînes logistiques dans des révolutions industrielles successives

Les chaînes logistiques sont essentielles aux économies occidentales depuis l’avènement de la première et de la deuxième révolutions industrielles, qui demandaient des pièces pour les moteurs à vapeur et les moissonneuses-batteuses agricoles. La troisième révolution industrielle, fondée sur les logiciels, a permis d’établir des chaînes logistiques de distribution massive qui ont valu aux entreprises des gains d’efficacité considérables. En ce qui concerne le Canada, le Pacte automobile de 1965 a fini par amener un élargissement de cette distribution grâce à la connexion de tous les fournisseurs situés aux abords des grandes routes et des chemins de fer autour des Grands Lacs au moyen d’une production « juste à temps » fondée sur des logiciels. Une grande partie de cette production a également été déplacée au Mexique et en Asie, où la main-d’œuvre bon marché côtoyait les technologies de pointe. La quatrième révolution industrielle pourrait permettre la relocalisation et donner lieu à une combinaison de robots et de main-d’œuvre plus qualifiée pour fabriquer la prochaine génération de produits de pointe, qu’il s’agisse d’autobus électriques ou d’appareils médicaux.

État des lieux

Bouleversements dans la dynamique des échanges commerciaux des États-Unis, de la Chine et du Canada

![]() États-Unis: Joe Biden préconise de « reconstruire en mieux »”

États-Unis: Joe Biden préconise de « reconstruire en mieux »”

Les goulets d’étranglement provoqués par la pandémie ont avivé les craintes quant à l’affaiblissement de la domination technologique des États-Unis et à la dépendance excessive envers l’approvisionnement de biens essentiels auprès d’entreprises étrangères. Récemment, une pénurie de puces a forcé plusieurs constructeurs d’automobiles des États-Unis à stopper la production et a incité Washington à faire appel à Taïwan, premier fabricant mondial.

L’amélioration de la production nationale et la réduction de la dépendance des États-Unis envers les fournisseurs étrangers (en particulier la Chine) sont des objectifs que Donald Trump partage avec M. Biden, mais les stratégies de M. Trump pour les atteindre étaient nettement différentes. M. Trump espérait que l’imposition de tarifs douaniers punitifs se traduirait nécessairement par le rapatriement des chaînes d’approvisionnement, l’accroissement des achats de biens américains en Chine (en 2019, les principaux biens américains importés en Chine étaient la machinerie électrique, les aéronefs et les véhicules) et la réduction du déficit commercial, lequel était passé de 81,5 milliards de dollars américains en 2000 à 308 milliards de dollars américains en 2019.

Les résultats ont été nuancés. Les États-Unis ont légèrement réduit leur déficit commercial avec la Chine en 2019, mais seulement en raison de la diversification de leurs sources d’importations. De plus, leur déficit commercial global ne s’est pas amélioré au cours des quatre années de la présidence de M. Trump. Peu de signes indiquent que les tarifs douaniers ont incité les fabricants à relocaliser leur production, puisque les solides capacités des usines de la Chine et son marché de consommation en pleine croissance ont conservé un pouvoir d’attraction auprès de ces sociétés. En fait, les investissements directs des États-Unis en Chine ont augmenté de 20 % pour atteindre 7,5 milliards de dollars américains en 2019, en particulier grâce aux hausses dans les secteurs de la fabrication, du commerce de gros et de la finance. L’accord commercial de phase 1 comportait un allégement des tarifs douaniers en contrepartie de la promesse, faite par la Chine, d’accroître ses importations en provenance des États-Unis (elles sont loin du compte) et d’engagements relatifs à l’amélioration de la protection de la propriété intellectuelle. Cela dit, l’accord n’a guère freiné les ambitions industrielles de la Chine. Parallèlement, les exploitants agricoles et les entreprises des États-Unis ont subi des représailles de la part de la Chine et d’autres pays touchés par les tarifs douaniers américains. Alors que les livraisons de produits agricoles en Chine s’effondraient, les agriculteurs américains obtenaient des milliards de dollars en aide gouvernementale.

M. Biden adopte une stratégie différente. Bien qu’il reste à voir s’il cessera de brandir le bâton des tarifs douaniers, il a signalé son intention de manier de nombreuses carottes pour provoquer des changements sur le plan industriel : subventions et approvisionnement sur le marché intérieur, et incitatifs fiscaux pour encourager la relocalisation des activités de production. Son plan économique de « reconstruction en mieux » prévoit l’engagement de dépenses d’au moins 4 000 milliards de dollars sur dix ans dans les infrastructures et les secteurs stratégiques, comme les véhicules électriques, les batteries, les semi-conducteurs et l’énergie renouvelable. M. Biden a également amorcé un examen des chaînes d’approvisionnement essentielles en vue de renforcer leur sécurité, possiblement au moyen de partenariats stratégiques avec ses alliés.

![]() Chine: De la nation manufacturière à la nation innovante

Chine: De la nation manufacturière à la nation innovante

La stratégie « Fabriqué en Chine 2025 » de Pékin vise une trajectoire économique tout aussi ambitieuse, dans la mesure où elle aspire à faire enfin passer le pays du rang de « fabricant mondial » de produits bas de gamme à celui de chef de file de la fabrication à prédominance technologique. L’objectif de la Chine n’est pas seulement d’occuper les segments à forte valeur des chaînes d’approvisionnement mondiales. Tout comme les États-Unis cherchent à réduire leur dépendance envers les fournisseurs étrangers, la Chine vise l’autosuffisance dans les technologies essentielles, comme l’intelligence artificielle, l’informatique quantique, les semi-conducteurs, les véhicules électriques et les batteries.

Le succès de la Chine contre la COVID-19, qui est presque disparue sur son territoire, a accéléré son ascension économique. Pendant que la plupart des autres pays luttaient contre les éclosions et les récessions causées par le confinement, la Chine, premier épicentre de la pandémie, rouvrait les écoles, les entreprises et les usines. Les importants déséquilibres commerciaux qu’affichait la Chine avec d’autres pays se sont même creusés, à la faveur de la demande constante de biens de consommation, tels les appareils électroniques et le matériel de culture physique, dans d’autres régions du monde. Les exportations de la Chine ont augmenté de 3,6 % en 2020. Sa production devrait croître de 8,2 % cette année, soit plus que celle des autres grands pays.

La progression de la part de la Chine dans l’économie mondiale s’accompagne sans doute d’une diminution des possibilités qui s’offrent aux fournisseurs étrangers sur ses marchés intérieurs. Au cours de la dernière décennie, ses exportations et ses importations exprimées en pourcentage du PIB ont baissé et les dépenses de consommation ont augmenté, ce qui laisse croire qu’elle progresse vers son objectif de combler une plus grande proportion de ses besoins. Ajoutons que la Chine détient un certain nombre d’atouts dans la course à la domination technologique qui l’oppose aux États-Unis. En 2019, les sociétés chinoises ont fourni 80 % de la production mondiale totale des matières premières utilisées dans la fabrication des batteries perfectionnées. La Chine contrôle la majeure partie de la capacité de raffinage des minerais essentiels à l’échelle mondiale bien qu’elle possède une proportion bien plus modeste des réserves. Elle doit cette position enviable à l’importance de ses investissements initiaux, à la faiblesse de ses coûts et à un moins grand nombre de restrictions réglementaires. Par exemple, bien qu’elle ne possède que 1 % des réserves mondiales de cobalt, la Chine contrôle 80 % du secteur mondial du raffinage du cobalt, opération qui permet de transformer la matière première en cobalt de qualité commerciale utilisé dans les batteries.

![]() Canada: Une nation commerçante qui perd de son élan

Canada: Une nation commerçante qui perd de son élan

Le Canada est un pays commerçant, et ses exportations constituent un élément essentiel de sa stratégie économique. Or, le commerce n’est pas une source importante de croissance économique depuis plusieurs années, son apport ayant été progressivement éclipsé par les dépenses de consommation et les investissements résidentiels. Au cours des 20 dernières années, les exportations ont augmenté à peine à la moitié du rythme auquel l’ensemble de l’économie a progressé. De plus, en dépit d’accords commerciaux grâce auxquels le Canada figure parmi les pays les mieux lotis dans le monde au chapitre de l’accès aux marchés, les États-Unis demeurent la destination des trois quarts des exportations de marchandises canadiennes, soit à peu près la même proportion qu’il y a 30 ans.

Dans l’intervalle, la part des importations américaines en provenance du Canada a reculé en raison de la vive concurrence. De 2000 à 2020, la Chine a évincé le Canada à titre de première source des importations des États-Unis : sa part de marché est passée à 18,6 % pendant que celle du Canada est tombée à 11,6 %. À la suite de la crise financière mondiale, le Mexique a délogé le Canada de la deuxième place, puisque la part du marché nord-américain du montage d’automobiles du Canada est passée de 17 % à 10 %. Les résultats décevants du Canada en matière de commerce sont souvent liés à sa situation géographique, étant donné qu’il expédie davantage de biens dans des pays développés en faible croissance que dans des marchés émergents en forte croissance. Cependant, la hausse des coûts unitaires de main-d’œuvre attribuable à la faible croissance de la productivité, à la vigueur de la monnaie et aux questions de réglementation a aussi joué un rôle.

Le Canada n’est pas un fournisseur important de technologie de pointe aux États-Unis : les ressources naturelles, le matériel de transport et l’énergie constituent toujours la plus grande partie des exportations du Canada aux États-Unis — les combustibles minéraux représentent 29 % de l’ensemble des exportations, suivis au deuxième rang par les véhicules à moteur (17 %). Cependant, ses produits de pointe comptent dans certains domaines, en particulier les technologies de l’information et de la communication, l’électronique, les sciences de la vie et l’aérospatiale, où les livraisons d’avions de passagers commerciaux, de turboréacteurs et d’autres moteurs et pièces d’aéronefs figurent en tête de liste. Les exportations canadiennes de services axés sur le savoir, notamment la recherche et le développement, les services informatiques et IP, et les services d’information, ont progressé de près de 12 % par année au cours des trois dernières années, et se sont établies à 27,5 milliards de dollars en 2019.

Il pourrait y avoir encore davantage de possibilités d’exportations dans ces secteurs et dans d’autres domaines haut de gamme à la faveur de la régionalisation des chaînes d’approvisionnement, du déplacement en cours des services et de l’information vers des plateformes virtuelles et de l’accroissement de la demande de fournisseurs locaux qu’alimentent les préoccupations au sujet de la résilience des chaînes d’approvisionnement et de la cybersécurité. Par exemple, la pandémie entraîne des changements majeurs dans les modes de prestation des soins de santé, ce qui gonfle la demande de technologies utilisées pour fournir des soins de santé virtuels. À mesure que la population canadienne vieillira, les technologies émergentes joueront aussi un rôle croissant dans les services de soins à domicile et permettront de reporter à plus tard les admissions dans les centres hospitaliers et les centres de soins de longue durée.

Le problème de la relocalisation

Les perturbations des échanges commerciaux causées par la pandémie s’ajoutent aux préoccupations de longue date suscitées par la perte de capacité industrielle et la dépendance excessive du Canada envers les importations chinoises, qui ont augmenté près de huit fois plus vite que les ventes de produits fabriqués au pays depuis le début des années 2000.

Pourtant, la relocalisation n’est pas toujours la meilleure solution.

Depuis qu’elle a adhéré à l’Organisation mondiale du commerce en 2001, la Chine fait partie intégrante des chaînes logistiques du Canada et d’autres régions du monde. Le volume et la sophistication des produits que le Canada importe des usines chinoises se sont en outre accrus dans une proportion bien plus forte que beaucoup ne le croient.

En fait, au cours des 25 dernières années, le Canada et la Chine ont changé de place en ce qui a trait à la complexité de ce qu’ils produisent : la Chine, qui occupait le 46e rang en 1995 en ce qui a trait à la complexité de ses exportations, est passée au 18e rang en 2018. Le Canada est pour sa part tombé du 22e rang au 39erang au cours de la même période. Il figure maintenant derrière la Chine et le Mexique. Autrefois considérés surtout comme des lieux de production à faible coût, ces pays ont élevé de plusieurs crans la sophistication de ce qu’ils produisent, tout en maintenant des coûts de main-d’œuvre plus bas — étouffant ainsi le potentiel de production des pays à coût supérieur, comme le Canada. Parallèlement, la dépendance croissante du Canada envers les exportations de produits de base, en particulier de pétrole brut, lui a fait descendre les échelons sur le plan de la complexité.

Aujourd’hui, la Chine fournit au Canada plus du quart des petits appareils, des jouets et des jeux qu’il utilise, ainsi que des vêtements et des produits textiles. Le Canada est par ailleurs fortement tributaire des importations chinoises pour certains produits de pointe, comme les téléphones cellulaires et les portables, ayant une faible capacité de fabrication de tels produits sur son territoire. La Chine est le plus important fournisseur de 1 845 des quelque 10 000 articles uniques importés par le Canada et le fournisseur prédominant (représentant plus de 90 % des importations) de 120 de ces produits. De manière générale, la Chine a une plus grande part de marché en ce qui concerne les produits que le Canada fabrique en moins grande quantité, ce qui rend la relocalisation difficile.

Si des occasions de rapatrier les activités se présentaient, elles concerneraient des produits moins sophistiqués qui se trouvent dans le bas de la chaîne de valeur et dont la Chine est un fournisseur moins dominant, comme du mobilier de bureau ou des produits en bois. Malheureusement, il est peu probable que la fabrication de tels produits génère les emplois à salaire élevé ou les retombées économiques que le Canada recherche.

Les options qui s’offrent au Canada

Depuis les batteries jusqu’à la technologie océanique : le Canada devra peut-être adopter des stratégies industrielles audacieuses

Les économies mondiales, dont celle des États-Unis, affrontent les défis de l’ère post-pandémique en faisant revivre un vieil outil : la politique industrielle.

Le Canada se verra contraint d’en faire autant, car il cherche à se tailler une place dans les chaînes logistiques sur lesquelles repose l’avenir économique de l’Amérique du Nord. Les stratégies industrielles qui prennent forme à l’échelle mondiale ne se résument pas au choix de l’emplacement des usines. Il s’agit plutôt de récupérer les capacités de production perdues, d’assurer la sécurité nationale, de protéger l’environnement et de rebâtir la force économique et géopolitique. Il s’agit aussi de centrer les ressources et l’attention sur des objectifs économiques et sociaux précis.

Ottawa s’en est approché sur la pointe des pieds à plusieurs reprises au cours des décennies ; récemment, il a dévoilé une stratégie de supergrappes visant à injecter 1 milliard de dollars dans cinq secteurs précis en vue de développer des technologies canadiennes à fort potentiel. Mais rarement a-t-on vu les gouvernements fédéral et provinciaux, de concert avec le monde des affaires, la main-d’œuvre et la société civile, s’unir dans un effort commun.

La politique industrielle est définie au sens large par le Roosevelt Institute de la façon suivante : « toute politique gouvernementale qui incite le déplacement des ressources d’un secteur d’activité à un autre en modifiant les coûts des intrants, les prix des extrants ou d’autres traitements réglementaires ».

Les critiques soutiennent que cette tâche devrait être laissée au marché libre, l’intervention du gouvernement ne constituant peut-être pas la meilleure approche économique. Cependant, comme tant de pays s’acheminent dans cette direction, cette solution pourrait être un « deuxième choix » pour le Canada.

Par le passé, les États-Unis se sont prévalus avec succès d’une politique industrielle pour faire progresser la sécurité nationale et les objectifs économiques, en déployant de façon massive des ressources et des fonds publics, et en procédant à des réformes réglementaires de grande envergure pour aider des secteurs particuliers. Les pays d’Asie et d’Europe recourent aussi à cette approche depuis longtemps, et d’autres y adhèrent aujourd’hui en vue de stimuler leur reprise post-pandémique. D’ambitieuses stratégies de croissance numérique et de décarbonisation sont dorénavant monnaie courante, et prévoient un soutien propre au secteur, à la technologie ou à l’entreprise. Avec ces outils, des fonds destinés à la reprise mondiale sont utilisés directement ou indirectement pour bien établir le pays dans ces chaînes logistiques en pleine croissance.

Pour ce qui est du Canada, un tel plan exigera un examen exhaustif afin d’en arriver à un dosage équilibré de politiques commerciales, fiscales, réglementaires et en matière de compétences et d’obtenir ainsi une part appréciable d’une assise manufacturière restructurée. Parvenir à un tel équilibre pourrait contribuer à revigorer les exportations canadiennes, les portant à un niveau où, d’ici 2030, elles enregistreraient une augmentation cumulative de 1 000 milliards de dollars – un objectif raisonnable.

Les points de pression : les nouvelles priorités façonnent les chaînes logistiques mondiales

Les occasions pour le Canada : Priorité à l’innovation dans les technologies propresL’une des occasions les plus évidentes pour le Canada réside dans la promesse faite par l’administration Biden de « procéder au plus grand investissement jamais réalisé dans la recherche et l’innovation en matière d’énergie propre » et d’intégrer les technologies propres à l’économie américaine. L’administration Biden prévoit investir 400 milliards de dollars américains en dix ans dans ce secteur, utiliser des réacteurs nucléaires à petite échelle pour atteindre la cible de 100 % d’énergie propre et accélérer la capture et le stockage du carbone (CSC) grâce à des investissements et à des incitatifs fiscaux.400 milliards de dollars américains

prévoit investir dans la recherche et

l’innovation axées sur les énergies propres.

Les technologies propres englobent les produits et services qui réduisent les émissions de gaz à effet de serre ou qui augmentent la durabilité et la protection de l’environnement. Les véhicules électriques (VE) à batterie sont le résultat de « technologies propres », mais la catégorie est beaucoup plus vaste : elle comprend également l’énergie solaire et éolienne, les thermostats intelligents et les techniques de gestion des cultures qui réduisent les émissions.

La taille de l’occasion d’ensemble possible est tout aussi importante. Selon nos estimations, les marchés de capture et de stockage de carbone pourraient valoir 12 milliards de dollars par année au Canada et 90 milliards de dollars aux États-Unis si l’industrie s’appuie sur la technologie pour réduire les émissions de 30 % par rapport aux niveaux de 2018. À l’échelle mondiale, l’activité dans le secteur des technologies propres devrait dépasser le cap des 2 500 milliards de dollars d’ici 2022, d’après les prévisions de 2017, soit bien avant le renforcement des engagements mondiaux à l’égard du climat.

Les entreprises canadiennes sont en bonne position pour tirer parti de la demande croissante des États-Unis : en 2020,12 des 100 entreprises mondiales de technologies propres étaient canadiennes. De plus, le Canada a exporté pour quelque 10,6 milliards de dollars de produits de technologies propres en 2019, soit une plus grande part (1,8 %) de ses exportations totales que celle du gaz naturel (1,5 %)3. En 2017, les États-Unis ont été la destination de 70 % des exportations canadiennes de technologies propres. Jusqu’à maintenant, le Canada a été un chef de file de l’utilisation précoce de technologies CSUC : il a attiré pour 4 milliards de dollars d’investissements en capital, a capté 4,2 Mt de carbone par année à un coût estimatif de 100 $ à 150 $ la tonne, soit de 420 millions à 640 millions de dollars par année.

70

de technologies propres expédiées

aux États-Unis en 2017.

Cependant, il est difficile de faire passer les technologies à une échelle supérieure, étant donné la taille du marché canadien. Le Canada s’est classé au quatrième rang du Global Clean tech Innovation Index en 2017, mais il est à la traîne des chefs de file en ce qui concerne la réussite de la commercialisation. Étant donné l’étroitesse du marché intérieur et le manque de rigueur des normes climatiques pour encourager une implantation généralisée au pays, le Canada ne dispose pas toujours des acheteurs initiaux pour prouver son concept.

Étude de cas : Emprunter une nouvelle voie : le Canada peut prendre de l’expansion dans la fabrication de VE et de batteries

L’administration Biden vise à dynamiser le secteur des VE aux États-Unis au moment où le monde se tourne vers des moyens de transport non polluants. Selon RBC Marchés des Capitaux7, les VE représenteront environ le tiers des ventes de véhicules mondiales d’ici 2030, en hausse par rapport à 4 % maintenant. Cette part devrait être proche des 25 % aux États-Unis.

Les ventes intérieures sont cruciales pour faire grimper la production aux États-Unis, d’autant plus que 80 % des VE sont fabriqués dans les régions où ils sont vendus8. Pour générer cette demande, Joe Biden prône le recours à une combinaison d’incitatifs à l’achat, de normes d’économies de carburant et de 500 000 bornes de recharge publiques de VE, soit suffisamment pour alimenter quelque 25 millions de VE, ou 9 % du parc automobile actuel des États-Unis9. Par ailleurs, il prévoit convertir quelque 650 000 parcs fédéraux, d’État, locaux et tribaux en parcs de véhicules « propres et sans émission », offrir des subventions pour réoutiller des usines et rétablir des crédits d’impôt fédéral pour l’achat de VE10.

Le Canada se doit de se tailler une place dans ces chaînes d’approvisionnement émergentes. La part du Canada dans la chaîne de montage d’automobiles nord-américaine traditionnelle a diminué, mais le Canada se trouve également à la traîne d’autres pays dans l’accroissement de la production de VE : en 2018, le Canada n’a fourni que 0,4 % de la production mondiale de VE, par rapport à 2,2 % de la production de véhicules mondiale11.

Malgré ces difficultés, la production d’automobiles et de pièces demeure l’un des secteurs manufacturiers les plus importants du Canada : elle apporte près de 1 % du PIB et emploie quelque 135 000 Canadiens. Des dizaines de milliers de ces emplois reposeront sur la transition vers la production intérieure de VE.

Parmi les batteries, l’électronique de puissance et les autres composantes de VE à batterie, seulement la moitié des éléments des VE à batterie recoupent les pièces de véhicules à moteur à combustion interne12. Alors, même si le réoutillage des usines de montage contribuera à préserver des emplois, le Canada devra également prendre plus d’expansion dans ces nouveaux maillons de la chaîne d’approvisionnement. De plus, le travail est réparti différemment dans le cas des VE à batterie : plus d’heures sont consacrées à la production de batteries et à l’électronique de puissance13. Le récent engagement des constructeurs d’automobiles à fabriquer des VE au Canada a protégé des milliers d’emplois, mais sans la production au Canada d’éléments de batterie et d’électronique de puissance, nous croyons que 3 500 emplois dans le secteur automobile seront menacés (en plus d’importantes pertes d’emplois dans les chaînes de montage). Quelque 1 000 emplois de plus pourraient être perdus si les constructeurs d’automobiles et les fournisseurs de pièces canadiens ne parviennent pas à adapter une partie de leurs activités à un autre contenu propre aux VE, comme les moteurs électriques.

Le Canada dispose d’un certain nombre de puissants avantages au moment de son entrée dans le domaine des VE. Les voici :

- Une place notable dans les chaînes logistiques de production d’automobiles en Amérique du Nord

- Des réserves ou la production de tous les minéraux et matières premières critiques utilisés dans la production de batteries de VE

- Exigence, aux termes de l’ACEUM, d’une proportion de 75 % de contenu nord-américain dans les batteries de VE

- 6e producteur de nickel à l’échelle mondiale, produisant 10 % du nickel de grande pureté de classe 1, recherché par le secteur mondial des batteries

- L’un des dix plus grands producteurs de cobalt, disposant de mines en exploitation dans le nord du Québec

- Plusieurs projets en voie de développement pour la production de lithium, notamment à Val d’Or et à Nemaska, au Québec, cette dernière mine visant à produire suffisamment d’hydroxyde de lithium pour satisfaire 14 % de la demande de l’Amérique du Nord d’ici 2 030

- Vastes gisements de graphite exploités ou évalués à Lac-des-Iles, Matawinie, Lac Guéret et d’autres emplacements au Québec

Bien que le Canada se soit classé au quatrième rang dans la chaîne d’approvisionnement en batteries au lithium-ion de Bloomberg NEF en 2020, en grande partie à cause de l’approvisionnement en matières premières et en électricité propre, il a été dépassé par les plus grands producteurs de batteries15. Entre-temps, les États-Unis, classés derrière le Canada par BloombergNEF, ont bénéficié d’investissements majeurs dans la production de batteries en Géorgie et en Ohio, grâce à des subventions gouvernementales. Même si l’électricité propre et bon marché du Canada, sa main-d’œuvre compétente et ses pratiques minières éthiques constituent d’importants attraits pour les investisseurs, les incitatifs gouvernementaux le sont tout autant.

Pour obtenir une plus grande part de la chaîne d’approvisionnement en VE, particulièrement dans le secteur des batteries, le Canada devra considérer les avantages de dépenser plus de fonds publics pour attirer la production au nord de la frontière. Parallèlement, il devra mettre en place des politiques visant à augmenter la pénétration des VE ici. Les entreprises canadiennes devront également continuer de développer la propriété intellectuelle et les logiciels avancés en matière d’automobiles, qui constituent une partie de plus en plus importante des véhicules de prochaine génération.

Au-delà des technologies propres : Avantage du Canada en matière d’agriculture, d’océans, de logiciels et plus encore

Le Canada devrait mettre en œuvre une politique industrielle exhaustive visant à maximiser toutes ses forces, notamment dans les domaines de l’agriculture et de la production alimentaire, de l’aérospatiale, des technologies océaniques et des logiciels.

3,4 %

exportations canadiennes de

biens de 2011 à 2019.

Les logiciels et les services, segments souvent négligés de la politique industrielle, alimenteront les industries et les échanges commerciaux maintenant et dans l’avenir. Le commerce des marchandises à l’échelle mondiale est plutôt resté stable depuis 2011 (hausse annuelle de seulement 0,4 %), alors que le commerce des services a annuellement augmenté de 4,1 % au cours de la même période. Au Canada, les exportations de marchandises ont solidement progressé de 3,4 % entre 2011 et 2019. Elles ont toutefois été surpassées par les exportations des services, dont la progression annuelle a été de 6,1 % au cours de la même période.

6,1 %

exportations canadiennes de

services de 2011 à 2019.

Si les perturbations pandémiques raccourcissent les chaînes logistiques dans le domaine des biens matériels traditionnels, c’est le contraire qui se produit dans le secteur du commerce numérique et des services. Les sociétés de logiciels qui rencontrent beaucoup moins d’obstacles par rapport à l’expédition se mondialisent du jour au lendemain et se tournent vers l’infonuagique pour commercialiser leurs produits partout. Des entreprises plus traditionnelles adoptent aussi des plateformes virtuelles. Une grande partie de la reprise du commerce des marchandises enregistrée durant la pandémie peut en fait être attribuée aux services, puisque bien des opérations du secteur de détail et d’autres activités s’effectuent désormais en ligne. La pandémie a certainement porté un coup décisif à certains secteurs des services, dont celui du voyage et du tourisme, mais a aussi permis à d’autres secteurs de prospérer.

De nouvelles occasions émergeront lorsque les biens et les services se retrouveront au même diapason dans l’« Internet des objets ». Par exemple, l’utilisation croissante du numérique et de l’intelligence artificielle (IA) dans les secteurs de l’automobile, des appareils électroménagers et d’autres biens suscitera des préoccupations liées à la cybersécurité et à la sécurité des données personnelles, ce qui entraînera la formation d’alliances locales entre des fabricants et des sociétés de logiciels. Le Canada sert de carrefour à l’IA qui soutient plusieurs des technologies de l’Internet des objets. Le nombre d’entreprises canadiennes actives qui offrent un produit ou un service phare utilisant l’IA a doublé au cours des cinq dernières années et est passé à 660. Il faut noter que le Canada a produit le plus grand nombre de brevets en IA par million de personnes parmi les pays du G7 et la Chine16.

L’Amérique du Nord en premier… pas en dernier

Le plan « Mieux rebâtir » de l’administration Biden est probablement l’exemple le plus actuel et le plus marqué, mais la Chine, le Japon et la Corée du Sud se sont dotés de stratégies industrielles depuis déjà des décennies. De plus, l’Europe continentale poursuit activement ses objectifs écologiques et remet à l’ordre du jour certains de ses anciens projets dans le cadre des politiques industrielles d’État.

Le Canada devra concevoir rapidement sa propre stratégie industrielle.

L’établissement d’alliances à l’échelle internationale sera déterminant. Le Canada devra collaborer avec d’autres pays, surtout avec l’Europe et la région Indo-Pacifique, et s’assurer de mettre en place une politique industrielle concurrentielle. Par exemple, de nouvelles discussions ont été entreprises dans le cadre du dialogue quadrilatéral pour la sécurité (une alliance que forment depuis 15 ans les États-Unis, l’Australie, le Japon et l’Inde) pour la mise en œuvre de stratégies conjointes visant à contrer les ambitions de la Chine en matière de technologies et de biotechnologies industrielles et climatiques de pointe.

Le Canada a beaucoup à apporter à de tels partenariats. Il est un chef de file de l’ESG (environnement, société et gouvernance), respecte des normes environnementales très élevées, s’engage auprès des collectivités autochtones et se classe parmi les meneurs au chapitre de l’immigration et de l’éducation postsecondaire. Il est le seul des pays du G7 à avoir conclu des accords de libre-échange avec tous les autres membres, et il a un accès privilégié aux marchés de l’Union européenne et de dix pays de l’Asie-Pacifique en vertu de l’Accord de Partenariat transpacifique global et progressiste (PTPGP).

Lors de l’établissement de nouvelles alliances et de nouveaux partenariats, il devra veiller à ne pas susciter l’hostilité de la Chine, qui est un acheteur important des produits agricoles et ressources naturelles du Canada. Le Canada, qui veut jouer un rôle important dans un programme américain dont l’objectif est de réduire la puissance économique de la Chine, peut difficilement maintenir une telle relation commerciale dans ces conditions. Il pourrait être à la merci des événements si Washington demandait à ses proches alliés d’être inflexibles à l’égard de la Chine, qui riposterait alors en imposant des mesures punitives à l’encontre des partenaires des États-Unis. Le Canada risque donc d’être pris en étau.

Pour devenir plus concurrentiel, le Canada devra réexaminer ce qui suit :

Politique commerciale. Envisager des outils politiques modernes pour appuyer les biens stratégiques, y compris les VE et leurs composants, afin de faire face à la concurrence soutenue par l’État d’autres marchés. Les ajustements à la frontière pour le carbone peuvent intégrer le coût du carbone dans les biens nationaux comparativement aux biens et aux composants étrangers.

Politique d’investissement. Établir des secteurs prioritaires pour l’investissement public et privé, et assurer la compétitivité sans gaspiller les fonds publics en rivalisant avec les plus grands gouvernements. Les investissements en infrastructure seront également déterminants, puisqu’il faudra construire plus de routes, de chemins de fer, de ponts et de ports pour relier de nouvelles chaînes logistiques.

Politique d’approvisionnement. Le gouvernement du Canada consacre tous les ans près de 22 milliards de dollars à l’achat de biens et services pour la défense, les soins de santé et à d’autres fins, ce qui en fait l’un des plus importants acheteurs publics17. Les municipalités dépensent aussi des milliards de dollars en véhicules et autres, ce qui fait de l’approvisionnement un outil puissant d’établissement de marchés et de soutien de secteurs spécifiques.

Politique de R-D. La recherche et le développement (R-D) ont plus que doublé en Chine entre 2000 et 2018, représentant 2,1 % du PIB. La part du financement de la R-D aux États-Unis est passée de 2,6 % à 2,8 % au cours de la même période. Elle a par contre diminué au Canada et est passée de 1,9 % à 1,6 %. Une stratégie canadienne de R-D plus solide et plus ciblée et une plus grande contribution du secteur privé seront de mise pour stimuler l’innovation à l’échelle nationale et s’assurer de mettre l’accent sur les secteurs clés.

Stratégie en matière de compétences. La mise en œuvre de technologies industrielles de pointe requiert de plus en plus de main-d’œuvre qualifiée (ingénieurs, concepteurs et codeurs). Les universités et les collèges doivent resserrer encore plus leurs partenariats stratégiques en formant des grappes, et servir de centres d’innovation parallèlement à l’émergence de nouvelles technologies et chaînes d’approvisionnement. Par exemple, il faudra mettre en place une stratégie sur les compétences pour la mise en valeur de minéraux critiques. Cet aspect nécessite une approche de recherche et commerciale de pointe et l’inclusion des collectivités autochtones et autres.

Conclusion

Au fond, le plan « Mieux rebâtir » de l’administration Biden va bien au-delà du rapatriement des réseaux d’approvisionnement. Il s’agit de revitaliser la puissance manufacturière de l’Amérique, d’assurer la sécurité de l’économie et de l’emploi, de protéger l’environnement et de corriger les faiblesses révélées par la pandémie. Il s’agit aussi de contrer la montée de la Chine en propulsant l’Amérique au premier plan de la quatrième révolution industrielle.

D’autres pays partout dans le monde recentrent leur économie et leurs politiques commerciales autour d’objectifs similaires, et utilisent la politique industrielle pour susciter le changement.

Le Canada se retrouve à la croisée des chemins dans ce contexte mondial en évolution rapide. La mise en œuvre d’une stratégie globale canadienne qui met à profit les forces existantes, permet de collaborer avec les États-Unis et les alliés internationaux, et fournit des points d’ancrage dans les chaînes logistiques nord-américaines, pourrait générer une nouvelle période de croissance économique. Elle pourrait redynamiser le secteur des exportations canadiennes et contribuer à recouvrer la part de marché perdue aux États-Unis. De nouvelles possibilités pourraient aussi s’offrir aux industries canadiennes traditionnelles que les changements en cours sont susceptibles de perturber.

Pistes de réflexion

- Créer un organisme public-privé qui s’appuiera sur les conclusions et les recommandations du rapport de décembre 2020 du Conseil sur la stratégie industrielle, pour élaborer d’urgence des stratégies commerciales, concurrentielles et industrielles cohérentes qui permettront au Canada de se tailler une place enviable dans une économie propre et numérique.

- Former un conseil Canada-États-Unis-Mexique chargé d’élaborer des stratégies globales à l’égard des principales chaînes logistiques nord-américaines, y compris pour les véhicules électriques, les batteries, les semi-conducteurs et les télécommunications.

- Sécuriser la place du Canada à titre de principal fournisseur de minéraux critiques des États-Unis. Pour ce faire, il faudrait continuer d’exécuter le plan d’action canado‑américain pour la collaboration dans le domaine des minéraux critiques et cerner d’autres occasions de collaboration transfrontalière en s’appuyant sur une évaluation des objectifs de relocalisation.

- Réussir à prendre part aux discussions qui ont cours entre les États-Unis et le Japon, l’Australie et l’Inde sur l’approvisionnement en minéraux critiques dans le cadre du dialogue quadrilatéral pour la sécurité. Évaluer la pertinence d’établir une exigence nord-américaine en vertu de l’ACEUM selon laquelle toutes les matières premières utilisées dans la fabrication de batteries, de véhicules électriques et d’autres véhicules devraient être issues d’un commerce éthique.

- Faire progresser la stratégie de diversification des exportations du Canada en ouvrant de nouveaux marchés mondiaux pour les entreprises canadiennes, outre les États-Unis, en particulier dans les pays émergents qui sont en plein essor. Tirer davantage parti des 14 accords commerciaux que le Canada a conclus avec 51 pays, notamment l’AECG et le PTPGP. Continuer de travailler avec les alliés au renforcement et à la modernisation de l’OMC et d’autres organismes commerciaux multilatéraux.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus