- Les tensions sur les chaînes d’approvisionnement s’atténuent enfin à mesure que la demande des consommateurs diminue.

- L’inflation a ralenti au Canada en raison de l’apaisement de ces tensions et du recul des prix des marchandises.

- Il est peu probable que de nouvelles tensions surviennent, mais pour certains détaillants, le revirement soudain relatif à l’offre a entraîné des surplus qui pourraient entraîner de nouvelles réductions de prix.

- Conclusion: La modération actuelle ne mettra pas fin à l’inflation. Cela dit, à mesure que les banques centrales relèveront les taux d’intérêt, la diminution du pouvoir d’achat réel finira par ramener l’inflation à sa cible.

Les goulots d’étranglement des chaînes d’approvisionnement mondiales commencent à s’atténuer

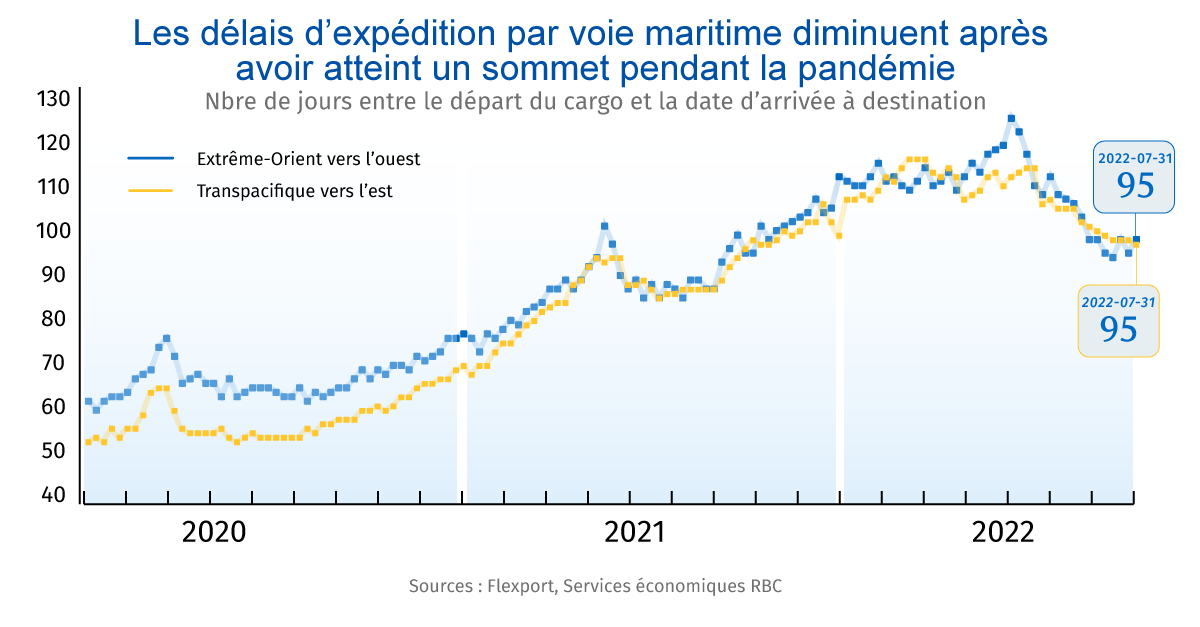

Les chaînes d’approvisionnement mondiales et l’inflation ont connu des changements extrêmes. Les perturbations sans précédent des chaînes d’approvisionnement qui ont provoqué la première flambée des prix pendant la pandémie commencent enfin à s’atténuer. Bien qu’ils soient toujours plus longs que la normale, les délais d’expédition par voie maritime se rapprochent beaucoup de ce qu’ils étaient au début de 2021 pour les routes principales (de l’Asie vers l’Amérique du Nord et de l’Asie vers l’Europe).

Les récentes perturbations des chaînes d’approvisionnement se sont-elles atténuées pour de bon? Selon nous, il est peu probable qu’elles refassent surface compte tenu de la baisse anticipée des dépenses de consommation. Le secteur automobile demeure le seul où les tensions risquent de durer encore quelque temps en raison de l’ampleur des retards. De plus, les mesures successives de confinement en Chine représentent toujours un risque important.

Ces incertitudes n’ont toutefois pas été suffisamment fortes pour entraver l’amélioration des chaînes d’approvisionnement. Par ailleurs, les perturbations devraient continuer à s’atténuer à mesure que les banques centrales relèvent les taux d’intérêt. Ainsi, la baisse de la demande de marchandises physiques et de services devrait se poursuivre en raison de la diminution du pouvoir d’achat des ménages. Selon nous, la Banque du Canada augmentera le taux du financement à un jour d’un autre point de pourcentage pour le faire passer à 3,5 % d’ici octobre, et d’autres banques centrales mondiales, dont la Réserve fédérale américaine, continueront de relever énergiquement les taux d’intérêt. Les tensions sur les chaînes d’approvisionnement mondiales et l’inflation devraient donc s’atténuer davantage. Cela dit, il est probable qu’une récession modérée frappera les États-Unis et le Canada l’an prochain.

Après des insuffisances, des surplus de stocks qui font baisser les prix

Au début de la pandémie, les fermetures des commerces de services ont entraîné une hausse marquée des achats de biens tangibles. Ainsi, les consommateurs se sont tournés vers les équipements d’exercice Peloton, les articles de maison et les meubles de patio plutôt que de réserver des vacances et de manger au restaurant. Les réseaux mondiaux d’approvisionnement ont cédé sous la pression : en raison des goulots d’étranglement dans les ports, les délais de livraison ont entraîné des retards sans précédent et ont fait grimper les prix. Par conséquent, les entreprises ont délaissé le modèle de production juste-à-temps, dans lequel les commandes de matières premières concordent avec les calendriers de production et de vente afin d’accroître l’efficacité et de réduire le coût d’entreposage. Pour empêcher que les étagères soient vides et prévenir une pénurie de matériaux, les entreprises ont commencé à passer des commandes beaucoup plus à l’avance.

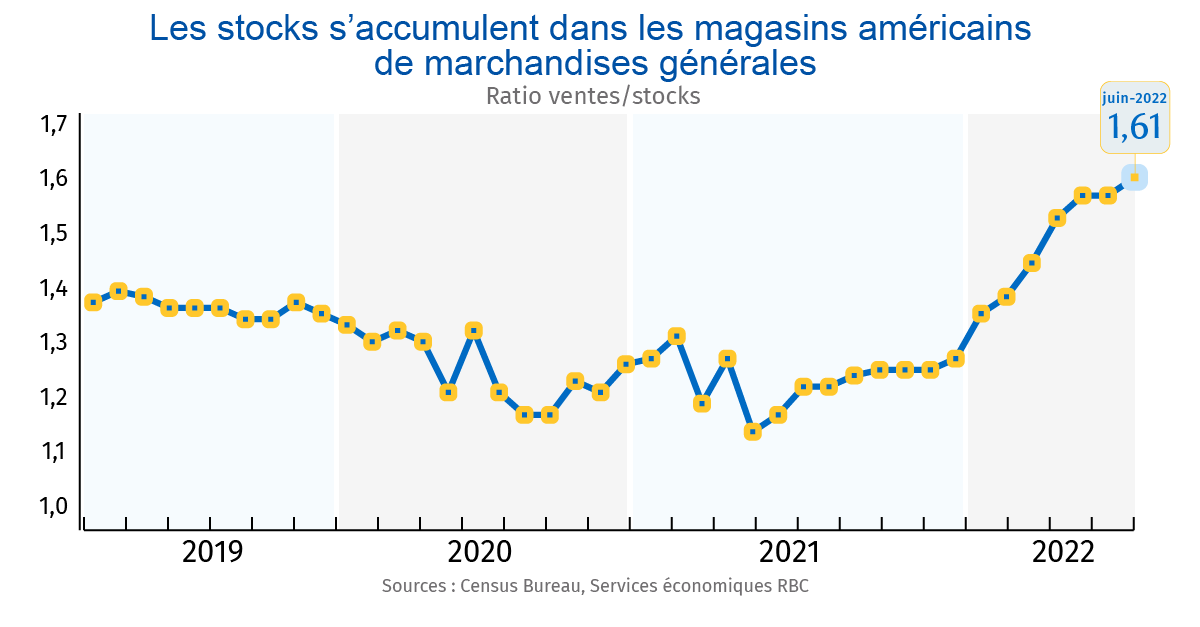

Cette tendance est maintenant en train de s’inverser. Il y a moins de retard dans les ports et le transport se fait de façon beaucoup plus harmonieuse. Parallèlement, les dépenses diminuent au moment même où les cargaisons de produits électroniques, de vêtements et d’autres marchandises arrivent dans les ports. C’est pourquoi certaines entreprises qui s’efforçaient de répondre à la demande sont maintenant aux prises avec des surplus. En juin, le ratio ventes/stocks des magasins américains de marchandises générales a atteint son plus haut niveau depuis mars 2006. Certains détaillants devront réduire leurs prix en raison de la surabondance.

D’autres hausses des taux d’intérêt seront nécessaires pour maîtriser l’inflation

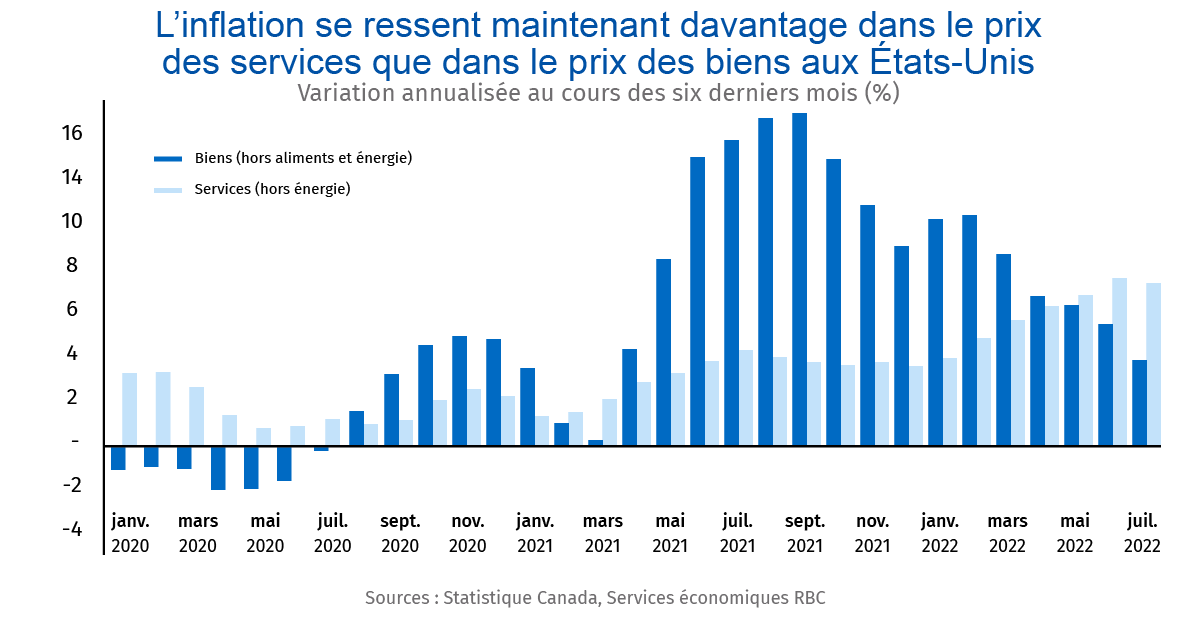

Bien qu’elles soient désolantes pour les détaillants, les réductions de prix présentent des points bénéfiques. Elles permettront de freiner davantage l’inflation, qui s’atténue déjà en raison de la chute des prix des produits de base à l’échelle mondiale. En clair, les prix ont continué d’augmenter comparativement à il y a un an, mais ceux des marchandises ont progressé beaucoup plus lentement. Le rythme annualisé de la hausse des prix des biens américains (hors aliments et énergie) a chuté pour s’établir tout juste en dessous de 4 % au cours des six derniers mois. Ce taux est encore trop élevé, mais il est nettement plus faible que son sommet de 15 % atteint en septembre dernier.

Alors que la demande de biens a quelque peu diminué, les dépenses liées aux services ont monté en flèche. L’inflation touchant les biens a ralenti aux États-Unis, mais la hausse des prix des services s’est accélérée. Comme la plupart des restrictions liées à la pandémie ont été levées, les Canadiens s’empressent de voyager et séjournent dans les hôtels. Étant donné que les commerces de services représentent près de 30 % du PIB du Canada, cette augmentation des dépenses constitue un problème pour la banque centrale, qui tente de maîtriser l’inflation.

Bien que les tensions inflationnistes mondiales aient peut-être finalement atteint leur sommet, l’atténuation des pressions sur les chaînes d’approvisionnement ne suffira pas pour ramener l’inflation à son niveau cible. En effet, nous prévoyons que l’inflation globale au Canada sera de 6,2 % à la fin de l’année, compte tenu de l’accroissement de la demande de voyages et de loisirs. Par ailleurs, la situation s’améliore pour l’IPC, dont la croissance a diminué d’une année sur l’autre pour la première fois depuis un an en juillet à cause de la baisse du prix de l’essence. Nous prévoyons également que l’inflation se rapprochera du taux cible de la banque centrale d’ici la fin de 2023, mais seulement si les taux d’intérêt continuent de monter et que la demande des consommateurs ralentit davantage.

Nathan Janzen travaille à RBC depuis 2008, où il s’occupe principalement de la couverture des perspectives macroéconomiques du Canada et des États-Unis. Il est titulaire d’une maîtrise en économie de l’Université McMaster et d’un baccalauréat en économie de l’Université de Regina.

Claire Fan est économiste à RBC. Elle se concentre sur les tendances macroéconomiques et est chargée d’établir des prévisions relatives au PIB, au marché du travail et à l’inflation pour le Canada et les États-Unis, en fonction des principaux indicateurs.

Naomi Powell s’est jointe au groupe Leadership avisé RBC en 2020. Elle est responsable de l’édition et de la rédaction d’articles pour les groupes Services économiques RBC et Leadership avisé RBC. Avant de se joindre à RBC, elle a travaillé comme journaliste économique au Canada et en Europe, et, plus récemment, elle a réalisé des reportages sur le commerce international et l’économie pour le Financial Post.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus