Point clé : La forte croissance démographique a permis d’éviter une chute pure et simple du produit intérieur brut canadien, mais la production par personne diminue tandis que le taux de chômage augmente, et habituellement c’est quelque chose qui ne survient qu’en période de récession. Les réductions de taux d’intérêt de la Banque du Canada finiront par alléger une partie de la pression qui pèse sur les ménages. Avec la normalisation du pouvoir d’achat, nous prévoyons que la croissance par habitant deviendra positive d’ici le deuxième semestre de l’an prochain.

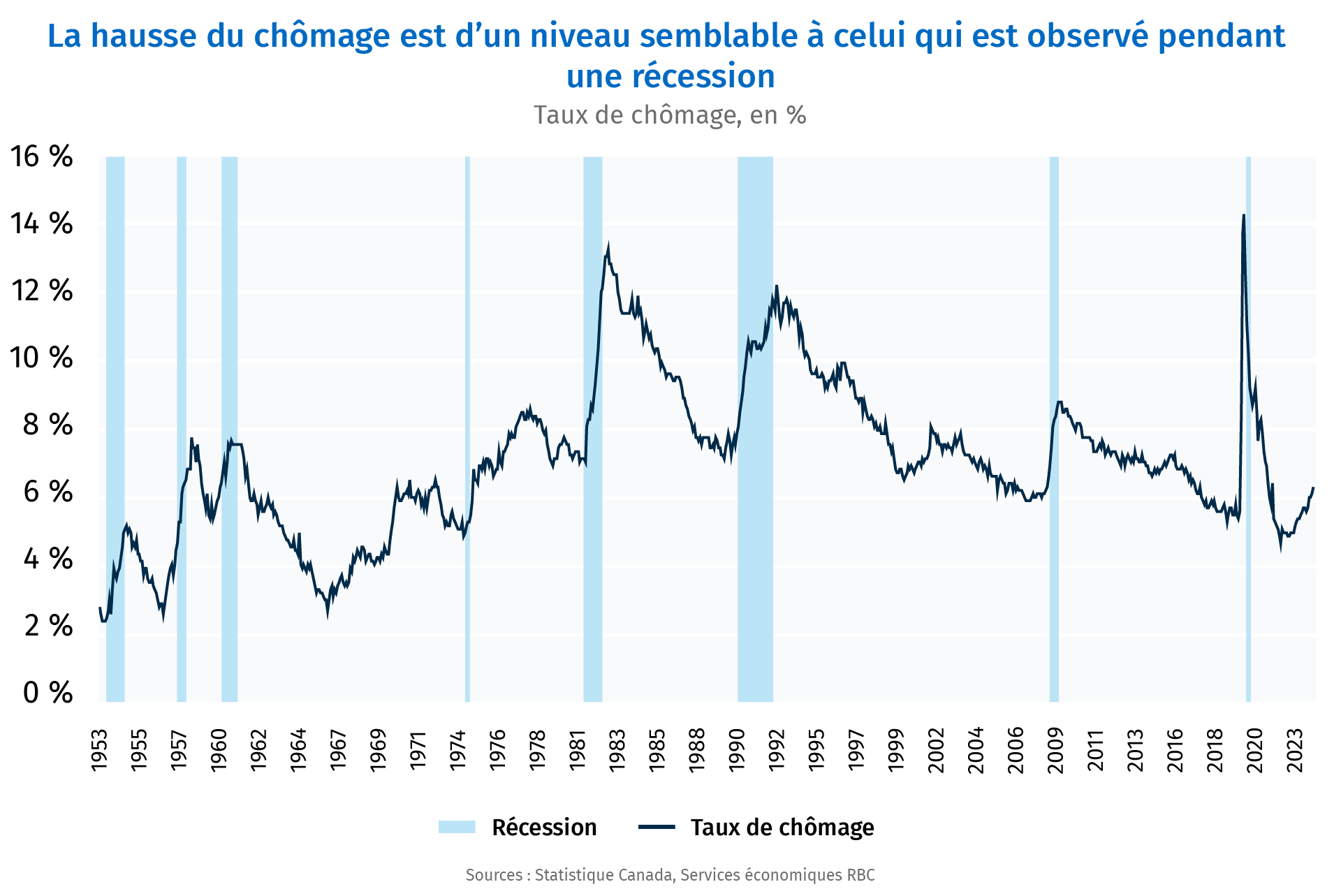

- La hausse des taux d’intérêt, combinée à une inflation élevée en 2022-2023 par rapport aux décennies précédentes, a érodé le pouvoir d’achat des ménages. La baisse de la demande a provoqué une augmentation du taux de chômage d’une ampleur constatée uniquement lors des récessions passées.

- Cependant, la vigueur de la croissance démographique – la plus forte en plusieurs décennies – a camouflé les aspects récessionnistes de la conjoncture économique. Le Canada a gagné 2,1 millions de consommateurs depuis le milieu de 2022.

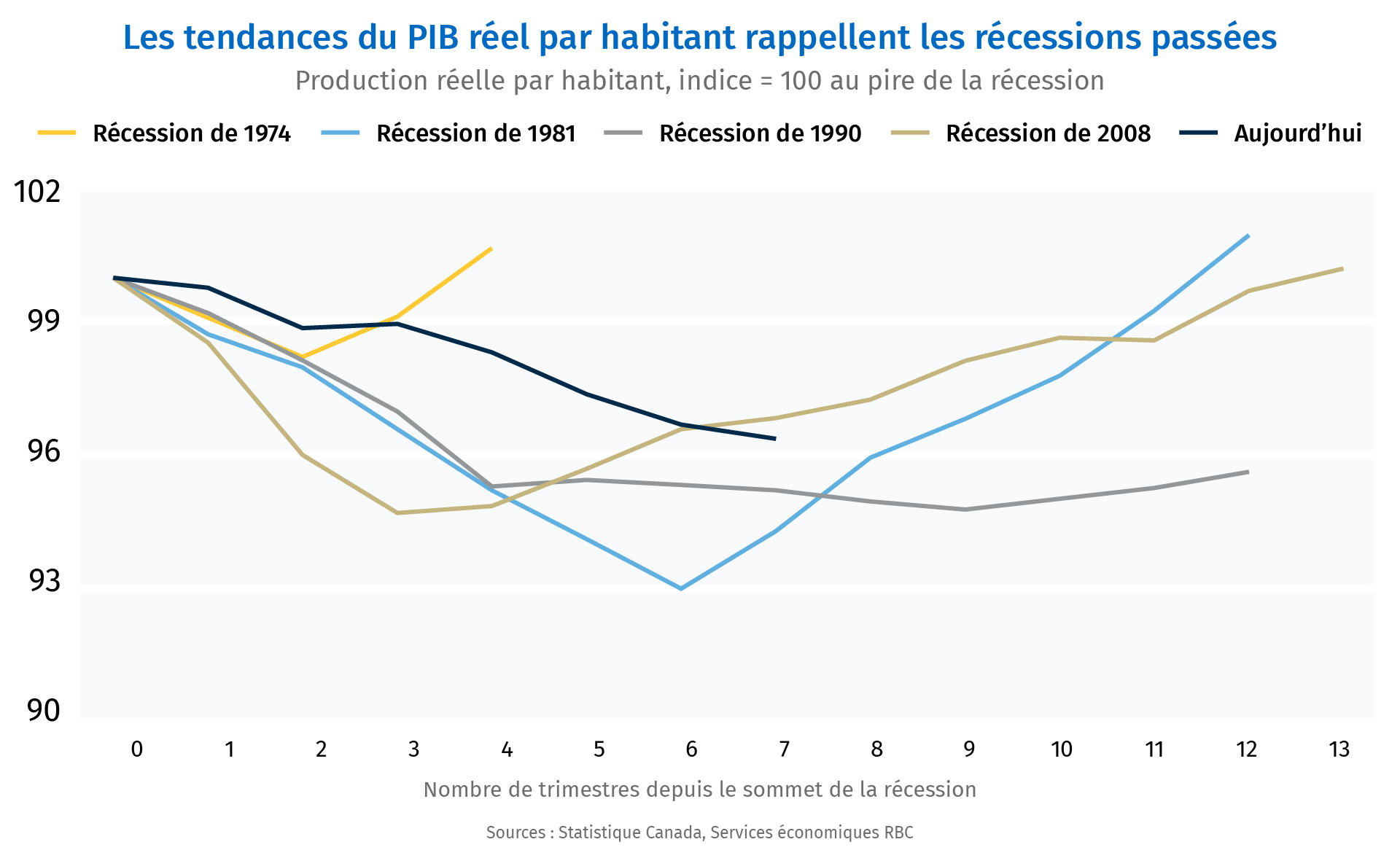

- La production réelle par personne a décliné pendant six des sept derniers trimestres, et parallèlement le chômage a augmenté.

La taille totale de l’économie canadienne a continué de croître, ce qui a permis d’éviter de justesse les baisses consécutives du PIB qui constituent normalement la définition d’une récession, dans la foulée de la flambée de l’inflation et des énergiques hausses de taux d’intérêt de la Banque du Canada en 2022-2023. Néanmoins, cela est uniquement dû à la vague de nouveaux consommateurs en provenance de l’étranger. La population du Canada a augmenté de 6 % entre le deuxième trimestre de 2022 et le premier trimestre de cette année, ce qui représente 2,1 millions de nouveaux consommateurs de plus dans l’économie. Les dépenses de consommation représentent plus de la moitié du PIB, et bon nombre des nouveaux arrivants (dont la part est plus élevée que celle de la population née au Canada) sont aussi des travailleurs qui contribuent à la capacité de production de l’économie.

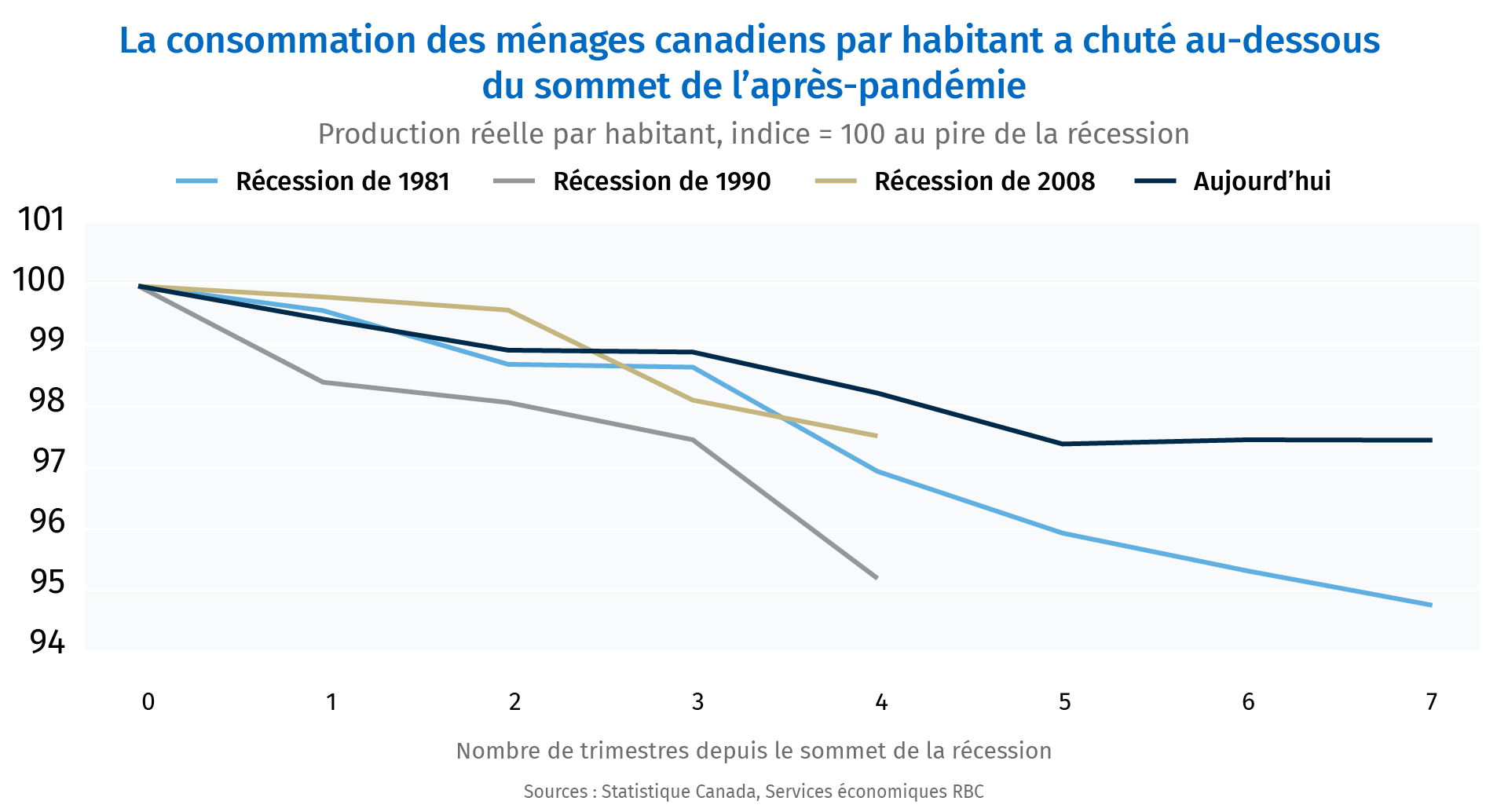

Sans cette augmentation de la demande liée à la croissance démographique, l’économie canadienne aurait presque certainement fléchi au cours des deux dernières années. Par personne et sur une base corrigée de l’inflation, les dépenses des ménages sont inférieures de 2,6 % à leur sommet d’après la pandémie, et de 2 % à leur niveau d’avant la pandémie en 2019, étant donné que les prix et les taux d’intérêt plus élevés réduisent le pouvoir d’achat. Le PIB par habitant a diminué pendant six des sept derniers trimestres à 3,1 % pour s’établir sous le niveau de 2019.

La hausse de 1,6 point de pourcentage du taux de chômage est plus faible que celle qui a été observée pendant les récessions plus importantes, et la base comparative est le niveau d’après la pandémie, soit le plus bas en un demi-siècle. Cependant, depuis les années 1970, le Canada n’avait pas connu d’écart aussi important entre le taux de chômage le plus bas et le taux le plus haut en dehors des périodes de récession. À la suite de l’éclatement de la bulle Internet en 2000, cette augmentation avait atteint 1,5 point de pourcentage.

Environ la moitié de l’augmentation du taux de chômage par rapport à son creux d’après la pandémie est attribuable aux mises à pied, lesquelles ont augmenté de 20 % par rapport à l’an dernier en juin. Et environ 40 % de l’augmentation du chômage est attribuable aux étudiants et nouveaux diplômés qui ont du mal à trouver un emploi.

Le déclin du PIB canadien par habitant est moins marqué que lors des ralentissements plus récents. En 2008, la production réelle par habitant a chuté de 5 % entre son sommet et son creux, ce qui est comparable à la contraction du début des années 1990. La chute des années 1980 a été plus importante, à 7 %. Mais la baisse actuelle du PIB par habitant est plus importante que lors des périodes précédentes considérées comme des récessions.

Les baisses de taux d’intérêt devraient peu à peu alléger les pressions sur les ménages

Le cycle d’assouplissement monétaire de la Banque du Canada est engagé, après une première réduction de 25 points de base en juin. Nous nous attendons à ce que trois autres réductions consécutives, dans le cadre des prochaines réunions, portent le taux du financement à un jour à 4 % d’ici la fin de l’année.

L’assouplissement de la politique monétaire à un niveau moins restrictif allégera une partie du fardeau. Les renouvellements d’hypothèques en 2025-2026 demeureront problématiques pour les ménages, mais la situation devrait être supportable tant que le ralentissement du marché du travail ne s’intensifie pas de façon significative. La baisse des taux d’intérêt représentera un soulagement pour les ménages ayant des hypothèques à taux variable et pour la dette des marchés du crédit. Nous pensons que le PIB réel par habitant demeurera négatif jusqu’à la fin de l’année, mais qu’il sera positif au deuxième semestre 2025, à mesure que les difficultés liées à la hausse des taux d’intérêt continueront de s’estomper.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Voir Plus

Voir Plus